Diremo forse un giorno: “Ma se stava così bene”

Avrà il marmo con l’angelo che spezza le catene

Coi soldi risparmiati un po’ perché non si sa mai

Un po’ per abitudine: “eh, son sempre pronti i guai”

Così cantava Guccini ne “il pensionato” forse una delle sue canzoni piu’ intimiste e struggenti.

E se adesso domandassimo ad un uomo di mezza età perché risparmia la risposta non sarebbe poi tanto diversa, prova ne sia che da un paio di anni – dal Covid in poi – i risparmi degli italiani sono si aumentati molto ma restando liquidi sui conti correnti.

Andiamo un poco ad analizzare il problema

La volatilità

Il problema è che il risparmiatore medio italiano non riesce fare il salto e diventare investitore perché gli mancano le basi. C’è ancora troppa difficoltà a capire che come dicono gli americani “non esistono pasti gratis” cioè ad ogni maggior guadagno corrisponde un maggior rischio.

Quindi la cosa più importante per il potenziale investitore è rendersi conto di cosa vuol dire “rischio” o come si preferisce chiamarlo adesso “volatilità” e quanto di questa volatilità è disposto ad avere nei suoi investimenti.

Il concetto di “volatilità” tutto sommato è facile da capire: basta prendere il grafico di un qualsiasi mercato ad esempio quello del Dow Jones per vedere che sì nel lungo termine cresce sempre non però con una linea retta orientata verso l’alto, ma con continui alti e bassi. Fino a che la curva procede tendenzialmente verso l’altro siamo tutti contenti e diciamo “oh che bella la volatilità” il problema è che come sta succedendo in questi ultimi mesi la curva può anche puntare decisamente verso il basso e questo per l’investitore vuol dire PERDITA. Sì 150 anni di storia dei mercati finanziari dimostrano che le fasi di ribasso sono temporanee e che vengono sempre superate da nuovi massimi. Il lunedì nero del 19/10/1987 di Wall Street fu un evento traumatico per chi lo visse in diretta: l’indice perse in un giorno il 22%! Ma se adesso guardate il grafico del Dow Jones quel caso spaventoso è solo un Bip su una corsa al rialzo. Ciò non toglie che questa perdita anche se solo potenziale (reale diventa solo se si vende) provochi un DOLORE all’investitore.

La tolleranza al rischio

Psicologicamente a priori si tende a sottostimare il “Dolore” che ci procura questo tipo di perdita. Nella MIFID una delle domande specifiche verte proprio sulla potenziale perdita che si è disposti a sopportare nel proprio portafoglio di investimento. Ma un conto è affermare di riuscire a gestire emotivamente una perdita potenziale mettiamo del 10% fino a che questa resta teorica. Ma se arriva l’orso i mercati cominciano a scendere ed ogni mattina quando si apre il computer entrando nel proprio dossier titoli si vede il segno meno. E questo numero scritto in rosso non è teoria ma sono soldi, soldi nostri faticosamente guadagnati che se ne vanno.

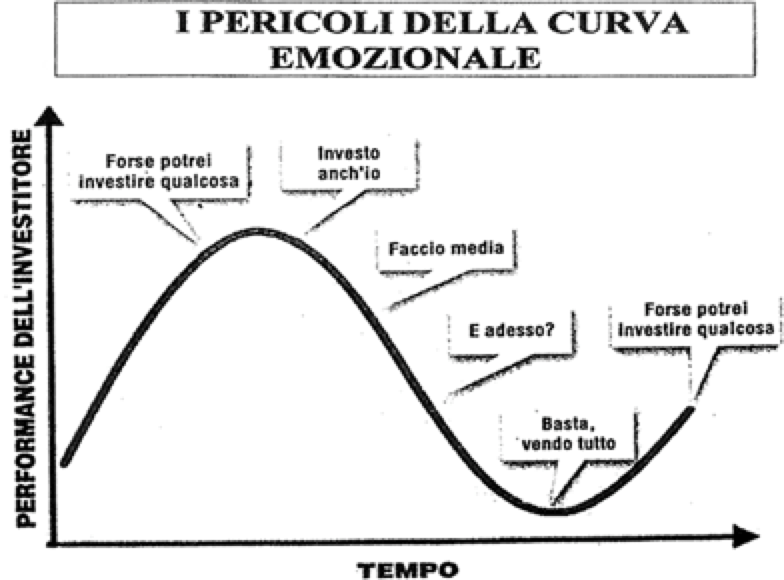

E se non si riesce a reggere lo stress emotivo si compie il classico errore che compiono tanti, troppi investitori nei momenti di crisi: vendere in perdita presi dal panico.

E’ un comportamento ben spiegato dalla “curva emotiva” che porta a comperare quando i mercati sono già saliti e a vendere poi quando scendono.

Un altro concetto da capire e fare proprio quello che il rischio non è statico ma è legato alla durata dell’investimento.

Perché questo? Perché i mercati sono per loro natura ciclici e quindi se salgono poi scendono ma se scendono poi salgono. Più lungo è l’investimento più è facile che una eventuale fase il mercato “orso” venga riassorbita dal successivo rialzo.

Quindi il rischio che si è disposti a correre va tarato sulla propria soglia di tolleranza ma anche sulla potenziale durata dell’investimento. Il discorso è intuitivo: se uno ad esempio ha deciso di cambiare la macchina fa tre anni quei soldi non li può mettere in borsa, perché il rischio che fra tre anni i mercati siano in calo è troppo alto. Diversamente se un nonno vuole impegnare dei soldi per il nipotino appena nato con l’idea di darglieli quando avrà 18 anni può ragionevolmente investirli in un ETF azionario globale perché la durata è tale da ammortizzare anche eventuali periodi di mercati in calo.

Ok è chiaro che a diversi investimenti corrispondono rischi diversi e anche io che non sono del settore a naso capisco che comprare azioni in borsa è più rischioso che comprare un titolo di Stato a due o tre anni. Però c’è una misura più precisa di questo “rischio”?

il VaR

Sì c’è e si chiama VaR acronimo di Value at Risk un’analisi statistica quantitativa dei periodi trascorsi dalla quale estrapolare quello che è il massimo rischio di perdita per un determinato periodo di tempo. Più che su un singolo titolo viene usata per calcolare il rischio di un portafoglio: pesando i VaR dei singoli prodotti si ottiene il VaR di quell’investimento così uno è preparato e sa che mal che vada la sua perdita massima sarà di tot.

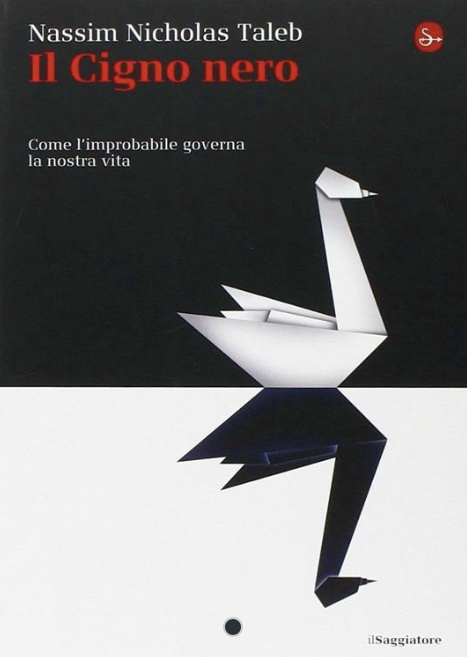

Bellissimo! Però come diceva un tale il diavolo si nasconde nei dettagli: tutti questi dati statistici vengono calcolati fino ad una probabilità del 99%. Resta fuori un misero 1%, ma in quell’1% si può annidare quello che Taleb in un suo famoso libro chiama “il cigno nero” cioè un evento imponderabile che può sconvolgere tutte le previsioni.

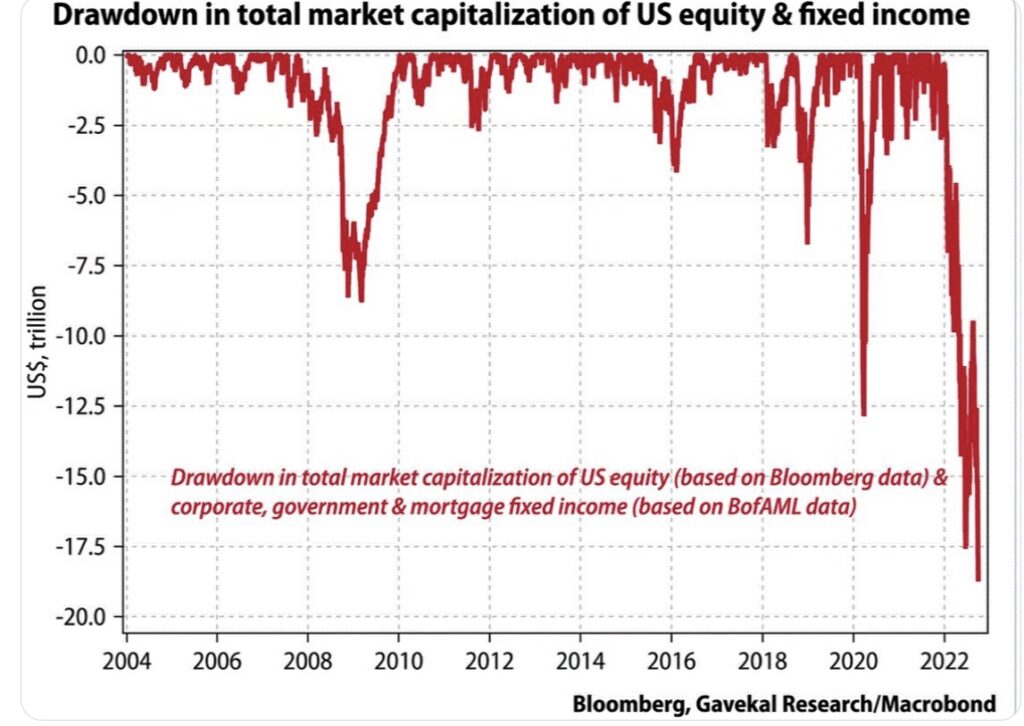

Ne abbiamo un esempio proprio in questi mesi dove il contemporaneo crollo dei mercati azionari e di quelli obbligazionari ha fatto saltare ogni previsione di VaR provocando un drawdown mai toccato…

Non voglio negare l’utilità’ di queste misure statistiche.. voglio solo mettere in guardia che vanno prese “cum grano salis”…

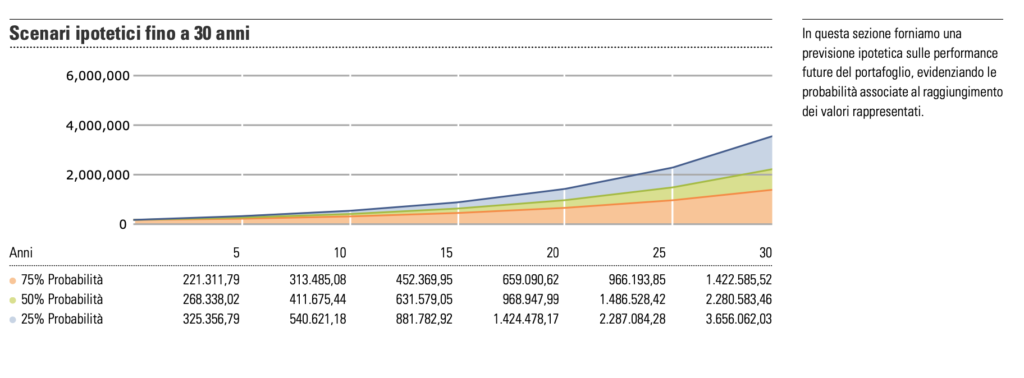

I consulenti affluent – quelli che seguono i clienti con i schei.. – di certe banche dispongono di strumenti di analisi sofisticati che producono una bella proiezione del futuro andamento del portafoglio. Il grafico ha due righe la proiezione della crescita minima e quelle della crescita massima… E’ una consolazione ammirare i propri soldi che crescono, crescono, crescono… Sempre pero’ con quel fastidioso 1% di non calcolabile. Chissà se qualche cliente ha conservato le proiezioni di due anni fa e le confronta adesso con l’andamento reale… sarebbe interessante sentirne gli improperi 😀

Se uno non è un cliente Vip e vuole provare l’ebbrezza di vedere le proiezioni del suo portafoglio – se fatto di fondi – può sottoscrivere il servizio a pagamento di morningstar.it : sfruttando i 15 giorni gratis di prova può avere anche lui una simile analisi 😀

Questa e’ una simulazione casuale che avevo fatto qualche anno fa prima delle varie crisi.

Pagina in lavorazione

Ok e dopo aver insistito sul concetto di rischio cerchiamo di vedere come è possibile strutturare un portafoglio di investimento ma per farlo è necessario guardare alla

Storia del Risparmio in Italia

Fino agli anni 60 la stragrande maggioranza dei risparmiatori italiani avevano pochi posti dove mettere i loro soldi: in banca libretti e certificati dei mediocredito, in posta libretti postali e buoni fruttiferi.

Si vi era una minoranza di piccola media borghesia che aveva anche delle azioni e dei Buoni del Tesoro Poliennali o obbligazioni come le cartelle fondiarie, istituti di credito statale tipo le crediop societa’ tipo Enel.

Ma come dicevo erano una assoluta minoranza almeno nei paesi. Poi per far fronte all’esplosione del deficit ed alla necessita’ di finanziarlo lo Stato comincio’ ad emettere BOT a 3, 6 e 12 mesi ad interessi crescenti e ci fu la corsa dei clienti a comperare i Bot nonostante la resistenza passiva delle banche. Venivano con il passaparola : chiedevano i bef, i bof (buoi in dialetto locale), i bot tirando fuori dalla tasca del vestito buono – allora in banca si andava come in chiesa – questi libretti con decine di milioni (di lire ovviamente). Poi un ministro (Andreatta se non ricordo male) per allungare la durata del debito pubblico se ne usci’ con i CCT a sette anni che pagavano una cedola indicizzata sul bot con un premio, poi nei primi anni 80 nacquero i Fondi Comuni di Investimento, poi le privatizzazioni delle grandi banche statali, poi la frenesia di collocamenti di azioni di internet (le Tiscali che in una settimana giunsero a valere il doppio della Fiat), poi poi poi…

Morale della favola: ora il potenziale investitore si trova davanti ad una offerta di prodotti quasi infinita. Come scegliere?

Sti giorni è tornato in TV il film “il Bello il Brutto e il Cattivo” di Sergio Leone dove vi e’ la scena di Tuco (il brutto) che entra in una armeria e non contento delle pistole esposte se ne assembla una mettendo insieme i pezzi migliori. Tuco si fa la pistola Youtube

Ecco: il risparmiatore dovrebbe fare lo stesso – magari evitando di spararsi in un piede però

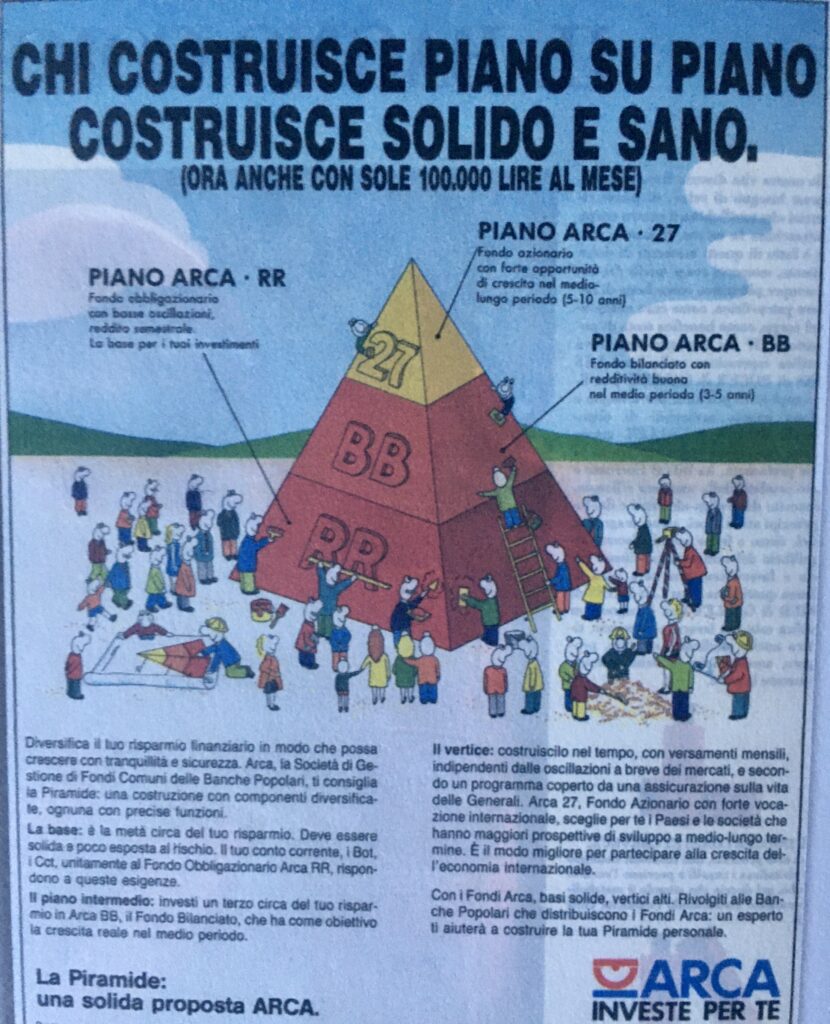

La Piramide

E qui ci metto la Piramide di una brochure di Arca – la Società di Fondi delle Banche Popolari – E il concetto di Piramide era alla base dei corsi di formazione che il mitico Anselmo – il responsabile commerciale – faceva a noi impiegati degli uffici titoli (allora ci chiamavamo così: le definizioni roboanti sono venute dopo) per spiegarci l’ABC degli investimenti al fine di poter collocare meglio i loro fondi.

Perche’ la Piramide? perché da 4500 anni sono lì che sfidano i secoli e niente è riuscito ad abbatterle. e questo perchè la loro base è ampia e ben appoggiata al terreno, mentre verso l’alto via via si restringe fino a finire con una punta quindi lo sforzo di reggerle si scarica su basi solide e poderose.

E quindi diceva il nostro formatore anche voi nel suggerire i portafogli ai clienti dovete tener conto che la base deve essere solida e quindi poggiare sul fondo Arca RR obbligazionario, in mezzo il fondo bilanciato ARCA BB mentre per la “punta” cioè la parte più rischiosa potere usare il fondo Arca 27 l’azionario. Con quei fondi era nata Arca e qualche anno fa in concomitanza con il trentacinquesimo anniversario Arca ha voluto premiare con un diploma chi li aveva sottoscritti all’Inizio mantenendoli interrottamente: una cinquantina di persone. Quando si dice investire a lungo termine!

Va beh torniamo a noi: adesso non abbiamo solo tre mattoncini per costruirla ma migliaia ma ciò non toglie che sempre una piramide dobbiamo progettare.

La Base della Piramide: gli investimenti a minor rischio

Li trovare analizzati creiamo una solida base al nostro risparmio

La Sommità della Piramide: il Rischio!!

e questa la trovare qui La parte azionaria della Piramide

Regola nr. 1: non perdere… Regola nr 2: mai dimenticare la prima regola …

Questa è una famosa battuta di Warren Buffet che riassume quella che dovrebbe essere la regola aurea del risparmiatore. E’ uscito l’articolo sul nuovo libro di un famoso guru che richiama tanti dei punti da me citati in questa serie:

05/07/23 Barron’s: ll trucco per un portafoglio a prova di proiettile? Investi per il Peggio del Peggio.

Di Neal TemplinFollow

La chiave per progettare portafogli non è massimizzare i profitti nei mercati medi, ma sopravvivere a mercati terribili, afferma l’autore finanziario William J. Bernstein.

“Se progetti il tuo portafoglio per sopravvivere al peggior mercato che ha il 2% di probabilità succedere, significa che sarà più conservativo di quanto pensi che dovresti essere”, dice a Barron. Ma dopo 50 anni di compounding, “sarai felice di averlo fatto”.

Bernstein è diventato un’icona per gli investitori do-it-yourself con la pubblicazione del 2002 di The Four Pillars of Investing: Lessons for Building a Winning Portfolio. Il libro ha spiegato come utilizzare i fondi indicizzati low-cost per costruire e mantenere portafogli di investimento duraturi.

Bernstein ha trascorso l’ultimo anno a ricercare e scrivere una nuova versione del libro, che uscirà questo mese.

Dice che sta ponendo più enfasi nel nuovo libro sull’avere portafogli antiproiettile che sopravvivono a mercati terribili rispetto alla prima edizione. Raccomandava agli investitori ordinari di possedere obbligazioni societarie attraverso fondi comuni di investimento perché hanno un rendimento superiore ai titoli del Tesoro. Non lo fa più. Questo perché in mercati terribili, i prezzi delle obbligazioni societarie scendono insieme ai prezzi delle azioni perché gli investitori si preoccupano dell’aumento dei fallimenti. I titoli del Tesoro, al contrario, tendono a salire quando le azioni scendono.

“Se vuoi che la parte priva di rischio del tuo portafoglio sia assolutamente priva di rischio”, dice Bernstein. “Le obbligazioni societarie non appartengono davvero al tuo portafoglio”.

Bernstein vuole evitare perdite nel suo capitale sicuro, quindi non dovrà vendere investimenti perdenti per acquistare azioni durante i crolli del mercato. “Non è mai facile acquistare azioni in basso, ed è particolarmente difficile se devi subire una perdita per farlo”.

Il momento in cui i titoli del Tesoro crollano è quando i tassi di interesse salgono, come hanno fatto l’anno scorso, producendo perdite obbligazionarie epiche. Bernstein ha predicato per anni che gli investitori potrebbero proteggersi da questo risultato mantenendo i loro soldi in buoni del tesoro a breve termine piuttosto che in titoli del tesoro a più lunghi.

Continua: “C’è una ragione per cui Warren Buffett ha il 20% di Berkshire HathawayBRK.B +0,29% in contanti o in contanti equivalenti.”

Bernstein, un neurologo, ha praticato la medicina per 25 anni prima di diventare un autore finanziario e storico a tempo pieno e gestore di denaro nel 2005.

È esperto nella matematica degli investimenti, e il suo ultimo libro ha spiegazioni matematiche dettagliate per chi le vuole. Tuttavia, Bernstein dice che coloro che vedono l’investimento come un esercizio puramente matematico sono ora in una profonda crisi. La psicologia del mercato è altrettanto importante e aiuta a spiegare perché i mercati possono comportarsi in modi che i modelli matematici non possono prevedere.

“La storia ti dice che i mercati possono essere un’amante crudele”, dice.

Gli investitori ordinari tendono a sovrastimare la loro tolleranza al rischio, dice Bernstein. “Dicono: ‘ Posso tollerare un mix 60/40 di azioni e obbligazioni. Posso tollerare che il mio portafoglio diminuisca del 30%.’ Ma quando succede davvero, è una cosa diversa.”

L’obiettivo di investire per la maggior parte delle persone dovrebbe essere evitare la povertà, non diventare ricchi, dice Bernstein. Inizia il suo libro parlando di Long Term Capital Management, che è stato avviato da acclamati esperti di mercato tra cui due economisti vincitori del premio Nobel negli anni ’90. L’azienda mirava a trarre profitto da una complessa strategia di trading basata su derivati che era stata sfruttata 25 a 1 con fondi presi in prestito. “Ha quadruplicato il denaro degli investitori in un periodo di quattro anni prima che implodesse”, scrive Bernstein.

Contrappone a questi celebrati falliti Sylvia Bloom, una segretaria legale che ha trascorso 67 anni lavorando in uno studio legale di New York e ha lasciato un patrimonio di 9 milioni di dollari. Lo ha fatto semplicemente investendo in azioni ordinarie e permettendo ai suoi soldi di sfruttare l’interesse composto per un lungo periodo di tempo.

“Più prudente è la tua guida, più è probabile che i tuoi beni arrivino in sicurezza a destinazione”, ha scritto Bernstein. “Questo è ciò che Bloom ha fatto con i suoi soldi; i geni di LTCM, a danno loro e dei loro investitori, hanno tenuto schiacciato il pedale dell’acceleratore”.

Gli investitori ordinari possono trarre lezioni dal crollo di Long Term Capital, ha detto Bernstein a Barron. “Il nome del gioco con gli investimenti non è diventare ricchi, ma evitare di diventare poveri.

Se vuoi diventare ricco, vuoi comprare la prossima Apple o la prossima Nvidia, e non è un buon modo. Perché il 99% delle volte l’azienda che sembra la prossima Nvidia o la prossima Apple affonderà come una pietra.”

Bernstein ha scritto molto sulla storia finanziaria e nel suo ultimo libro discute tutte le varie bolle e truffe nel corso degli anni e ciò che ci dicono sulla psicologia del mercato. Bernstein avverte gli investitori di stare attenti alle persone appariscenti che stanno vendendo vari schemi di arricchimento.

“Se sei persuasivo ed eloquente”, dice Bernstein, “la tentazione di monetizzarlo nel mondo della finanza è irresistibile”.

Aggiunge: “Le persone che rispetto di più sono quasi universalmente cattivi oratori”.

Scrivi a Neal Templin all’indirizzo neal.templin@barrons.com