Veniamo da qui: Bitcoin storia di un sogno

La Galassia delle Cryptovalute

Il successo del Bitcoin ha provocato una alluvione di cripto valute. Alcune sono nate per cercare di rispondere a determinate esigenze – ad es. Ethereum, Monero, Solana – altre come scherzo goliardico (il Dogecoin portato poi alle stelle dai Twitter di Elon Musk), la maggioranza però sono partite proprio come scam con l’idea cioè di bidonare gli incauti sottoscrittori spinti a puntare soldi sulle novità sperando di ripetere la moltiplicazione dei pani e dei pesci di Bitcoin.

Quella che avuto più successo è indubbiamente Ethereum nata per essere essere la “rete” dove far girare gli NTF e la DeFI. Se volete saperne di più questo il link ad un tutorial di Binance (un exchange) Ethereum cosa è

Un’altra categoria di crypto sono le Stablecoin: Tether, USD coin, Binance coin le principali. Queste partono da una necessità: quella di non dover utilizzare dollari ogni volta che si vuole negoziare una crypto: si comperano stablecoin e poi con queste si regolano le varie operazioni. Sono emesse dai principali exchange e valgono 1 dollaro. E come è possibile? Semplice per ogni stablecoin in circolazione l’emittente ha un dollaro accantonato. l’emittente ci guadagna perché prende gli interessi su questi dollari, il possessore perché li puo’ far girare in modo fluido nell’ecosistema cryptovalute. Ma ci sono sti dollari accantonati e dove sono investiti? Mah! ci sono stati anche dei controlli però un poco di diffidenza vista la natura “sfuggente” degli emittenti è lecita…… Vero è che nel momento del crollo più brutto della crypto chi ha liquidato le stablecoin ha ricevuto i suoi dollari indietro, ma chissà!

Un elenco di tutte le Crypto con i prezzi in tempo reale trattate si trova su Yahoo: Quotazione Cryptovalute Ha il pregio di elencarle in ordine Market Cap così uno si fa subito un’idea di quanto contano.

Comprare cryptovalute? ma perché?

Sostanzialmente i motivi per comprare cryptovalute sono due: come investimento puramente finanziario o per la tutela della propria “libertà” contro l’ingerenza dello Stato come ho spiegato nel mio bitcoin storia di un sogno

Per Investimento

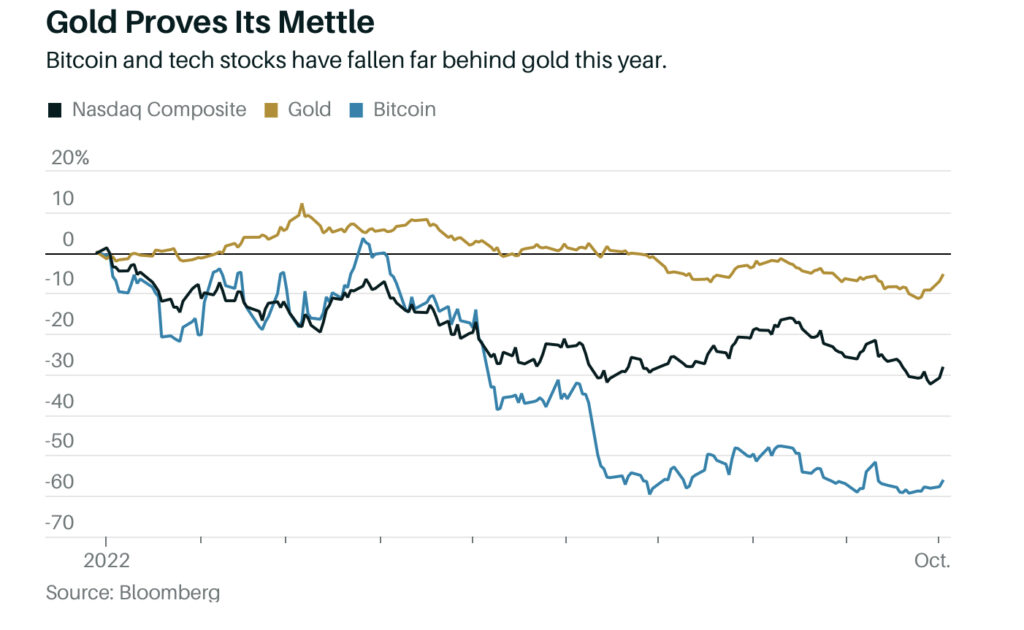

Ma vale la pena investire parte dei propri risparmi in cripto valute? Bella domanda! Se lo chiedete ad uno zelota della nuova religione vi dirà che sì, assolutamente! Che il Bitcoin fra tot anni varrà mezzo milione, o un milione o due milioni di euro, che lui è un “hoarder” – un tesaurizzatore – che ogni volta che ha due euro che gli crescono si affretta a comprare Bitcoin per aumentare il suo gruzzoletto. OK ma noi che siamo “normali” che facciamo? Guardiamo cosa fa la “finanza”, quella vera quella che muove i mega capitali.

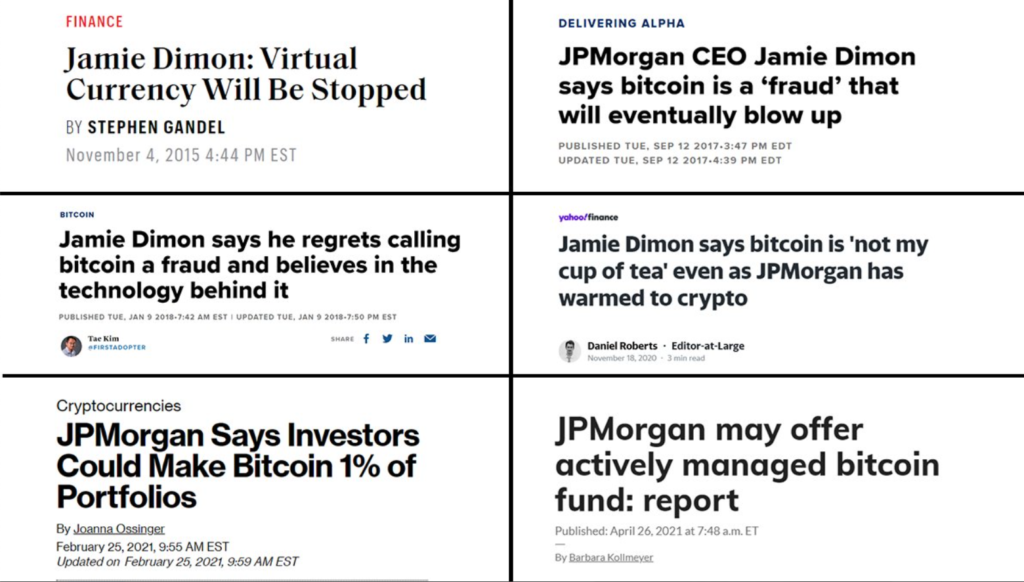

Il rapporto di Wall Street con il Bitcoin ricorda un poco quello che successe con la fuga di Napoleone dall’Isola d’Elba. C’è la famosa sequenza dei titoli del giornale “le moniteur” che inizia con “l’orco è scappato dall’Elba” e finisce con “Sua Maestà l’Imperatore è entrato a Parigi accolto trionfalmente dai suoi sudditi”. I bitcoiniani amano affiancare questi titoli alle dichiarazioni di James Dimon il Ceo di JPMorgan una delle più grandi banche americane che dopo aver per anni definito il Bitcoin una truffa, uno schema Ponzi e diffidato i risparmiatori di non comprarli perché sarebbero finiti sicuramente male… ha cominciato ad offrire l’anno scorso ai suoi clienti più importanti consulenza sull’investimento in cripto valute… 😀 😀 😀

Sempre di più affermate istituzioni finanziarie aprono alle cryptovalute: è dell’altro giorno la notizia che Bloomberg – la più importante agenzia che fornisce notizie e quotazioni agli operatori finanziari di tutto mondo – offrirà sui suoi monitor anche i prezzi delle crypto. È uno sdoganamento non da poco!

E perché? Per la stessa ragione che ci porta istintivamente a fare le corna se un gatto nero ci attraversa la strada: alla jettatura non ci crediamo ma e se fosse vero? Quindi i consulenti in America ai loro clienti importanti fanno questo ragionamento: può darsi che il Bitcoin sia una bolla destinata a crollare miseramente e che fra qualche anno rideranno di chi li ha acquistati come di quelli che comprarono i tulipani in Olanda 400 anni fa. Però se davvero fosse una rivoluzione più grande di quella di Copernico? Mettiamoci un cip: investici un due tre % del tuo patrimonio. Se va male non finisci di certo sotto un ponte, se va bene ti trovi con il tuo patrimonio aumentato del 20 o 30%. È un rischio che vale la candela. NB: intendiamoci e’ il discorso che fanno i consulenti americani ai loro clienti eh… io non c’entro niente…

E per comperare? Se sei italiano lascia perdere gli exchange con annessi e connessi: utilizza gli ETN quotati sulla borsa italiana che puoi comprare online ed hanno il vantaggio di essere tassati al 26% secco e di compensare anche eventuali minusvalenze. Unico problema è che tante banche italiane – ad es. IntesaSanPaolo – per non aver rogne non permettono ai clienti retail di comperarli. Se la vostra banca e’ una di queste dovrete aprire un conto con una banca online. Qui trovate un foglio google con tutti gli ETN negoziati predisposto ed aggiornato dagli amici di Finanzaonline Foglio Google con tutti gli ETN.

Se volete seguire la discussione sul Forum il link e’ questo: Forum di finanzaonline

Che dire…. siete tutti adulti e vaccinati – e qualcuno vaccinato quattro volte 😀 – ergo….

Bitcoin come Scudo

E per chi volesse usare il Bitcoin come scudo per tutelarsi dall’invadenza dello Stato Moloch? (Bitcoin e non altre cripto valute perché è l’unico che si presta a questo utilizzo)

Cominciamo subito con una premessa: come ho già spiegato in Bitcoin storia di un sogno ormai l’anonimato di fatto non esiste più. Sì è vero ci sono dei siti che mettono in contatto venditori e compratori e dove le due parti fanno la transazione al di fuori di occhi indiscreti, ma una volta acquistato uno deve pagare senza nessuna garanzia che gli arrivino effettivamente i Bitcoin. Si fa a fidarsi insomma… però…

Un’altra strada è quella di utilizzare i “bancomat per Bitcoin” però qui in Italia ce ne sono molto pochi e comunque si possono acquistare quantità irrisorie con commissioni esagerate.

Ergo è giocoforza registrarsi ad un exchange ed acquistare tramite loro. I principali sono Binance e Coinbase In Italia ci sarebbe anche Conio che però i bitcoin li carica in un suo wallet e come vedremo questo non è l’ideale per lo scopo che ci prefiggiamo.

Una volta aperto il conto con uno di questi exchange e bonificato loro gli Euro potete acquistare i Bitcoin o meglio visto il prezzo che hanno raggiunto una frazione di Bitcoin (un Bitcoin è frazionabile in 100 milioni di Satoshi, l’unità minima di misura).

Ma cosa vuol dire “ho acquistato”? Il Bitcoin (o la frazione di Bitcoin) che ho comperato non si è mosso dalla blockchain: sempre lì resta. Gli è stata semplicemente assegnato la chiave privata dell’acquirente, una stringa di 256 caratteri che identifica in maniera univoca il possessore. Ma se ho acquistato mettiamo su Coinbase chi viene identificato dalla chiave privata? Ovviamente Coinbase: i Bitcoin risultano suoi. È un poco come un conto corrente aperto in banca: la banca i soldi li tiene presso la BCE ma mica hanno su il mio nome: è la contabilità della banca che dice che di quei soldi 10.000 € sono i miei.

E questo per chi vuole il Bitcoin come uno scudo è un grossissimo problema. Intanto la storia del Bitcoin è costellata di furti fatti da hacker. Per carità del cielo colossi come Coinbase e Binance molto difficilmente potrebbero essere a hakerati, (16/11/2022 PURTROPPO SE L’EXCHANGE E’ IN MANO A UN FARABUTTO NON SERVONO HACKERS: CI PENSA LUI A FREGARE TUTTI I SOLDI DEI CLIENTI. E’ LA STORIA DI FTX SALTATO QUESTI GIORNI) ma ad esempio il conto presso di loro è vulnerabile come qualsiasi altro conto online al fatto che possano catturare e duplicare la password e allora addio Bitcoin. Soprattutto depositato presso un exchange il Bitcoin diventa di fatto nominativo e quindi aggredibile dallo Stato.

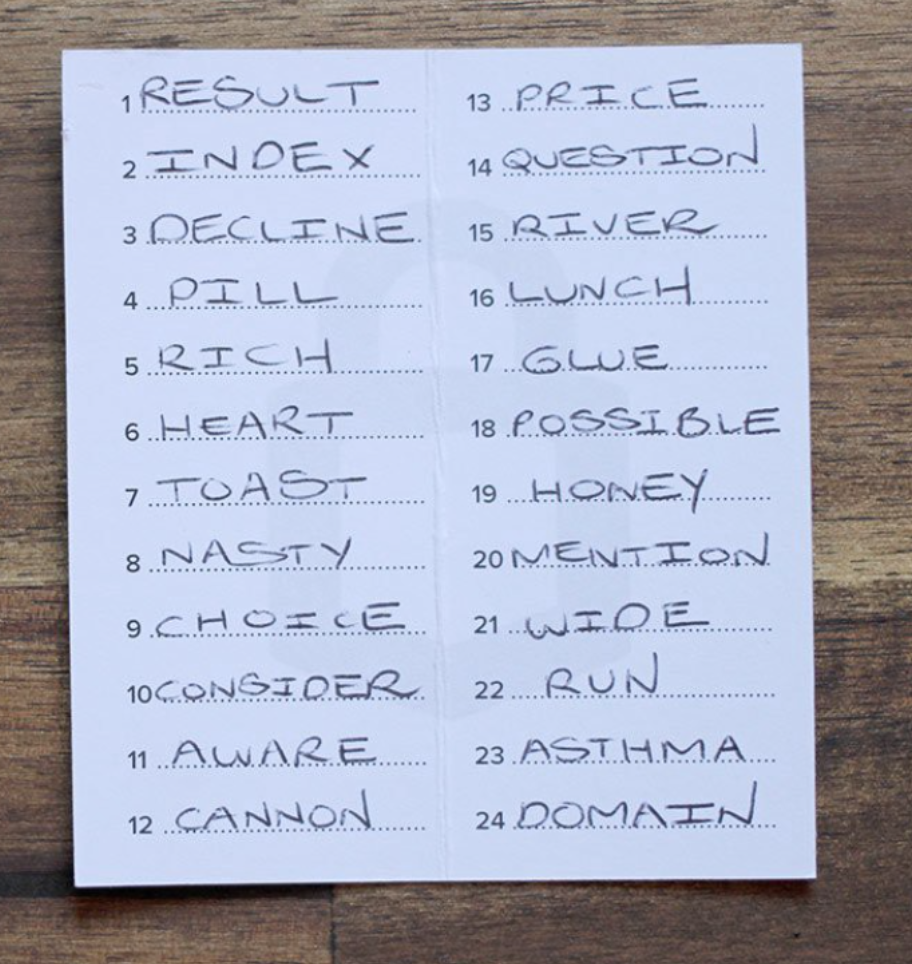

Bisogna quindi assolutamente trasferirlo su un wallet (portafoglio) privato. Sono App che si scaricano sul telefonino e che generano una propria chiave privata. Al momento dell’attivazione viene fornito il “seed” (seme): 24 parole casuali che devono essere conservate al sicuro con la massima cura. A cosa servono? A ricostituire la propria chiave privata in caso di cancellazione per errore, smarrimento, furto, distruzione del wallet. Va da sé che chi ha in mano questo parole di fatto è padrone del dei Bitcoin contenuti nel wallet, perché è in grado di ricostruire la chiave privata e con questa trasferire i Bitcoin da un’altra parte.

Ma con un wallet siamo sicuri? Non al 100% dato che un wallet sul telefonino oppure sul computer è comunque online ergo esposto agli attacchi degli hacker. Il non plus ultra è adottare un wallet fisico, una specie di chiavetta che dopo avervi trasferito il Bitcoin si tiene off line.

Per avere una idea dei wallet elettronici potete cercare in rete, per quelli hardware vi rimando alla pagina del Bitcoinitaliapodcas Wallet Hardware . Per inciso se siete interessati alle cryptovalute vi consiglio seguire il podcast ogni settimana non facendovi distrarre dal tono leggero e scanzonato dei due ragazzi che lo fanno: sono a preparazione quanto di meglio si può trovare in Italia.

Bitcoin e fisco

Dopo lunghe ed arzigogolate vicende sembra che finalmente ci siano delle regole chiare (si fa per dire….)

15/06/23 Sole 24 ore:

08/01/23 Sole 24 Ore:

.proseguiamo con articoli dai giornali

11/10/23 Barron’s: Fidelity dice che Bitcoin supera altre risorse digitali

DiJoe LightSegui

I ricercatori di Fidelity Investments, uno dei più grandi gestori patrimoniali del mondo, descrivono il bitcoin come una “forma superiore di denaro”.

I ricercatori di Fidelity Investments, uno dei più grandi gestori patrimoniali del mondo, stanno raddoppiando il bitcoin, descrivendolo come una “forma di denaro superiore” che gli conferisce un valore non replicato da altri token.

In un white paper rilasciato la scorsa settimana, Chris Kuiper e Jack Neureuter hanno scritto che lo status del bitcoin come “bene monetario” e riserva di valore lo mette in una categoria di investimento diversa rispetto ad altri token, che hanno detto esibiscono proprietà simili al capitale di rischio.

Naturalmente, il recente track record del bitcoin come riserva di valore è nella migliore delle ipotesi specioso. Il token si è comportato bene quest’anno, salendo del 63% a circa 27.000 dollari, nonostante sia rimasto per lo più bloccato in un intervallo nelle ultime settimane. Ma è ancora ben al di fuori del picco di novembre 2021 di circa 64.000 dollari, e il valore del bitcoin nel tempo si è spesso spostato in tandem con altre attività a rischio, che sono state danneggiate dalla campagna di aumento dei tassi della Federal Reserve.

Dalla creazione di bitcoin nel 2009, gli sviluppatori hanno creato decine di imitatori. Hanno anche creato reti come Ethereum, che hanno proprietà simili alla rete bitcoin, ma che i sostenitori dicono potrebbero anche essere utilizzate come una sorta di Internet decentralizzato che può ospitare applicazioni non possibili con bitcoin.

Per gli investitori interessati alle risorse digitali, è meglio pensare a quelle reti più recenti più come investimenti speculativi in capitale di rischio, hanno detto i ricercatori di Fidelity, mentre il bitcoin può essere pensato come uno strumento monetario.

La stessa Fidelity è profondamente investita nell’industria delle criptovalute che è un successo a lungo termine. Ha recentemente lanciato conti di broker crittografici, consentendo ai trader di acquistare bitcoin ed Ether insieme alle azioni. Consente inoltre alle aziende di offrire investimenti in bitcoin nei loro piani 401(k), una mossa che ha attirato l’ire regolamentare. Fa regolarmente pressioni sul Congresso sulla regolamentazione delle criptovalute ed è tra le aziende che vogliono lanciare un fondo negoziato in borsa bitcoin spot negli Stati Uniti.

I ricercatori di Fidelity hanno riconosciuto che gli investimenti in bitcoin comportano rischi, ma hanno sostenuto che gli investitori stanno “sopravvalutando i rischi al ribasso del bitcoin rispetto ad altre risorse digitali”, data la longevità e la capacità di resistenza del token in mezzo alle crisi della finanza tradizionale.

“Non solo crediamo che gli investitori dovrebbero considerare prima il bitcoin per comprendere le risorse digitali, ma che il bitcoin dovrebbe essere considerato per primo e separato da tutte le altre risorse digitali che lo hanno seguito”, hanno scritto i ricercatori.

Pubblicità – Scorri per continuare

06/09/23 Barron’s: Greyscale un 20% *quasi* sicuro

Per capire l’articolo bisogna sapere che adesso Greyscale è un fondo chiuso che possiede Bitcoin e che quota sul mercato con un 20% di sconto sul patrimonio. Da tempo avevano chiesto alla SEC il permesso di trasformararsi in ETF cosa che annullerebbe lo sconto.

La SEC e’ contraria agli ETF in cryptovalute ed ha sempre rifiutato ma Gteyscale ha fatto causa e la ha vinta. La trasformazione in ETF dovrebbe essere prossima e quindi il potenziale guadagno del 20% sicuro MA vi sono due problemi:

Il Bitcoin è molto volatile: il prezzo va su e giu’ peggio che nelle montagne russe quindi e’ possibile che al momento della trasformazione il Bitcoin sia sceso tando da annullare il vantaggio.

Greyscale e futuro Bitcoin ETF sono titoli non normalizzati quindi acquistabili solo da investitori professionali

Grayscale preme SEC per approvare l’ETF Bitcoin

Joe LightFollow

Grayscale Investments ha vinto in tribunale, e ora vuole che la Securities and Exchange Commission si muova rapidamente per fargli convertire il Grayscale Bitcoin Trust GBTC +0,38% in un fondo negoziato in borsa.

Gli avvocati della società martedì hanno inviato una lettera alla SEC chiedendo un incontro con il suo personale sul percorso da percorrere. Non ci sono motivi per il regolatore di continuare a bloccare il trust (ticker: GBTC) dalla conversione in un ETF, hanno detto.

“Ogni giorno che passa senza elencare le azioni del Trust su NYSE Arca è un altro giorno in cui gli investitori esistenti del Trust subiscono un danno ingiustificato”, ha scritto l’avvocato di Davis Polk Joseph Hall.

La lettera arriva una settimana dopo una giuria negli Stati Uniti. Corte d’Appello per il D.C. Circuit ha stabilito che la SEC ha commesso un errore quando ha respinto l’offerta di Grayscale di convertire GBTC in un ETF. La SEC ha respinto quella domanda e altre domande di ETF Bitcoin spot sulla base del fatto che Bitcoin BTCUSD +0,11% le piattaforme di trading hanno una sorveglianza insufficiente per rilevare frodi e manipolazioni.

In una sentenza unanime, i giudici d’appello hanno affermato che l’agenzia ha agito arbitrariamente e capricciosamente nel respingere la domanda, approvando anche le domande di fondi negoziati in borsa che detengono futures Bitcoin.

La SEC ha tempo fino a metà ottobre per chiedere a una più ampia giuria di riconsiderare la decisione. Potrebbe anche appellarsi alla Corte Suprema, anche se alcuni analisti politici ritengono improbabile che abbia successo dato lo scetticismo della corte nei conto di altre azioni normative.

“È difficile per noi vedere la Corte Suprema dare una vittoria alla SEC dato come i conservatori della corte hanno ripetutamente limitato la discrezione dell’agenzia”, ha scritto l’analista di TD Cowen Jaret Seiberg in una nota di ricerca martedì.

Altre società di fondi, tra cui BlackRock (BLK), Fidelity e WisdomTree (WT), hanno fatto i propri tentativi di lanciare un ETF Bitcoin. Molte di queste applicazioni includevano partnership di sorveglianza con Coinbase Global (COIN) negli sforzi per placare le preoccupazioni della SEC in merito a frodi e manipolazioni. La lettera di Davis Polk diceva che la decisione dei giudici mostrava che tali accordi non sono necessari.

Sebbene la SEC possa approvare gli ETF Bitcoin entr quest’anno, c’è la possibilità che l’agenzia decida di appellarsi alla decisione del tribunale Grayscale, che spingerebbe le potenziali approvazioni al 2024. Una tale mossa darebbe anche alla SEC il tempo di considerare tutte le domande contemporaneamente, ha scritto Seiberg.

Il ritardo ha già deluso alcuni investitori GBTC. Per ora, GBTC quota in modo simile a un fondo chiuso, con un prezzo di mercato che per anni è stato inferiore al valore del Bitcoin che il fondo detiene. Mentre lo sconto è sceso drammaticamente il giorno della vittoria della corte, venerdì il prezzo del fondo era ancora del 20% al di sotto del valore dei Bitcoin che i trust detengono, solo pochi punti percentuali più stretti di quanto non fosse prima della sentenza del tribunale.

Martedì, le azioni di GBTC sono aumentate dello 0,4% a 18,55 dollari.

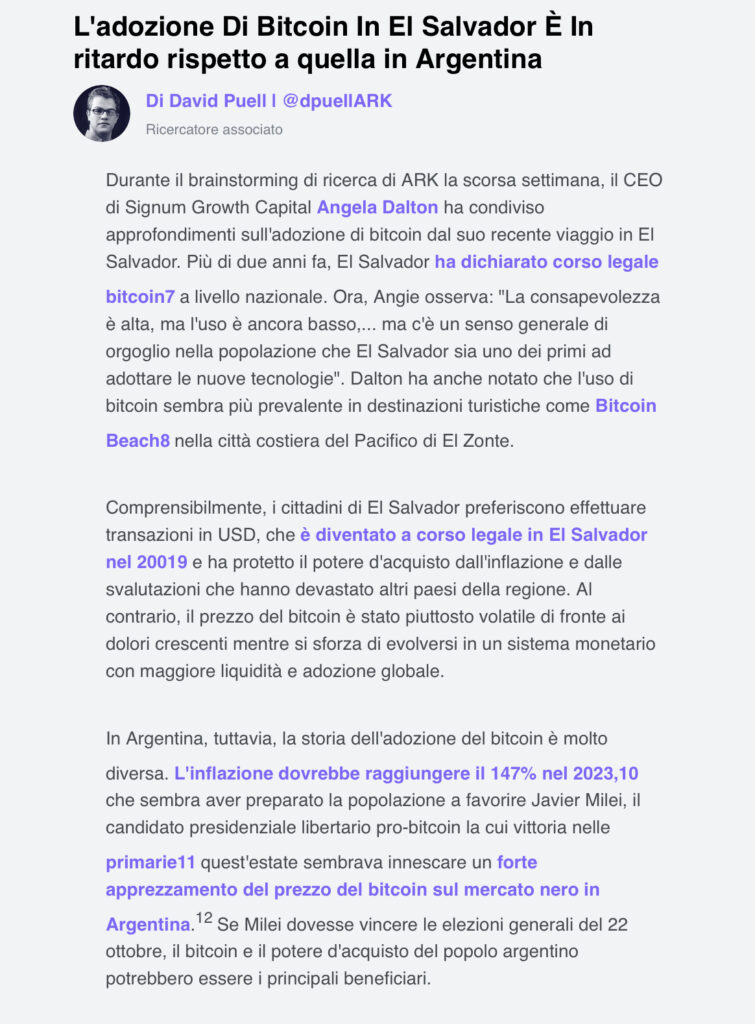

28/08/23 Ark: Elezioni in Argentina

21/08/23 Barron’s: Bitcoin ha rotto supporti tecnici chiave. Il Peggio potrebbe non essere finito.

Jack DentonFollow

BitcoinBTCUSD –0.78% scivolato e altre criptovalute sono state mescolate lunedì dopo un drammatico selloff alla fine della scorsa settimana che ha fatto precipitare le risorse digitali attraverso livelli tecnici chiave che potrebbero aprire la strada a ulteriori declini.

Il prezzo di Bitcoin è sceso di meno dell’1% nelle ultime 24 ore a 26.050 dollari, stabilizzandosi intorno ai 26.000 dollari dopo il calo della scorsa settimana ha portato la più grande criptovaluta a circa 25.500 dollari da 29.000 dollari.

“Il mercato è ancora al di sopra dei precedenti minimi locali di giugno, dando speranza per un continuo trend rialzista. Tuttavia, è preoccupante che i massimi di luglio siano inferiori a quelli di aprile”, ha detto Alex Kuptsikevich, analista del broker FxPro. “Bitcoin ha chiuso la settimana con un notevole calo al di sotto delle sue medie mobili a 200 settimane e 200 giorni, segnalando un passaggio a una tendenza ribassista”.

La svendita che ha colpito Bitcoin ha segnato un cambiamento sismico nei mercati crittografici, che fino alla scorsa settimana erano in un periodo di trading storicamente stagnante. Dopo settimane di eccitazione in ritardo nel mercato azionario, dove il Dow Jones Industrial AverageDJIA +0,07% e S&P 500SPX –0.01% sono stati volatili: Bitcoin è entrato in azione alla fine della scorsa settimana in un calo che ha scioccato i mercati e ha avuto i trader che cercava di incolpare.

Con le criptovalute che si tengono al di sotto dei livelli tecnici chiave, gli analisti stanno guardando Bitcoin come vulnerabile per ulteriori cali.

“Il declino lo ha portato al di sotto del supporto a breve termine e della sua media mobile a 200 giorni … mettendo il supporto successivo e più importante vicino a 25.200 dollari di portata di portata”, ha affermato Katie Stockton, managing partner della società di ricerca tecnica Fairlead Strategies. “La configurazione supporta una violazione di 25.200 dollari, che aumenterebbe ulteriormente il rischio di ribasso per Bitcoin. Il supporto secondario è di circa 20.600 dollari.”

Oltre Bitcoin, EtherETHUSD –0.83% ha guadagnato meno dell’1% a 1.675 dollari, anche se il secondo token più grande ha visto cali simili a Bitcoin negli ultimi giorni. Le criptovalute più piccole, o altcoin, sono state mescolate, con Cardano in aumento di meno dell’1% da Polygon che scivolava di meno dell’1%. I Memecoin erano più saldamente in rosso, con DogecoinDOGEUSD –1.78% in calo del 2% e Shiba Inu che si sta perdendo il 3%.

19/08/23 Sole 24 Ore: « Mercato più maturo e sicuro: il percorso non sarà breve ma ho fiducia »Ophelia Snyder Co- founder e President di 21Shares Vito Lops

« Sappiamo che, dato l’attuale contesto normativo negli Stati Uniti, il percorso verso un Etf Bitcoin spot potrebbe non essere breve, ma siamo fiduciosi » . Per Ophelia Snyder, presidente di 21Shares, la casa di investimento che il 23 aprile scorso ha presentato la richiesta alla Sec per l’approvazione del primo Etf sul prezzo spot di Bitcoin, il rinvio non è un motivo di preoccupazione.

Perché nei prossimi mesi la Sec potrebbe “cedere”, a differenza degli anni passati in cui ha sempre bocciato questo tipo di domande?

Ci sono un paio di cambiamenti sostanziali che si sono verificati nell’ultimo anno nel mercato delle criptovalute. Il primo è che questo oggi è più maturo e abbiamo a disposizione dati aggiuntivi a supporto dell’efficienza dello stesso; inoltre, ci sono nuovi accordi di condivisione della sorveglianza che vengono stabiliti tra i principali player di settore e le piattaforme di scambio tradizionali. La nostra opinione è che questi cambiamenti dovrebbero contribuire a rendere le autorità di regolamentazione più a loro agio con l’avanzamento delle applicazioni.

Sono già numerosi i prodotti a replica passiva su Bitcoin ( dagli ETP 21Shares in Europa ai futures Cme), a disposizione degli investitori istituzionali. Allora perché c’è così tanto clamore per l’approvazione del primo spot Etf a Wall Street?

Innanzitutto, perché sarebbe un nuovo strumento che renderebbe le criptovalute accessibili e regolamentate agli investitori americani. Inoltre, l’approvazione di un Etf Bitcoin spot negli Stati Uniti rappresenterebbe un ulteriore elemento di accettazione di questo mercato, che si andrebbe ad aggiungere ai prodotti a cui gli investitori in Europa hanno avuto accesso per anni. Questo potrebbe portare nuovi capitali nel mercato sulla scia delle approvazioni, man mano che l’accessibilità migliora.

Perché Bitcoin non riesce a mettere tutti d’accordo e ha detrattori importanti anche nel mondo degli investiment? i come Buffett e Taleb?

Bitcoin rappresenta un nuovo tipo di asset class e, come qualsiasi strumento finanziario, presenta rischi e benefici. Come con qualsiasi investimento, persone diverse avranno prospettive diverse in base alla loro comprensione, esperienza, tolleranza al rischio e filosofia personale. Gli avversari spesso ne sottolineano l’elevata volatilità, la mancanza di valore intrinseco e il potenziale rischio tecnico. Ma è importante notare che Bitcoin è ancora molto “giovane” e che si basa su una tecnologia generalmente nuova, che richiederà tempo prima che le persone la comprendano e la apprezzino appieno.

Qual è la vostra previsione sul prezzo di Bitcoin e perché?

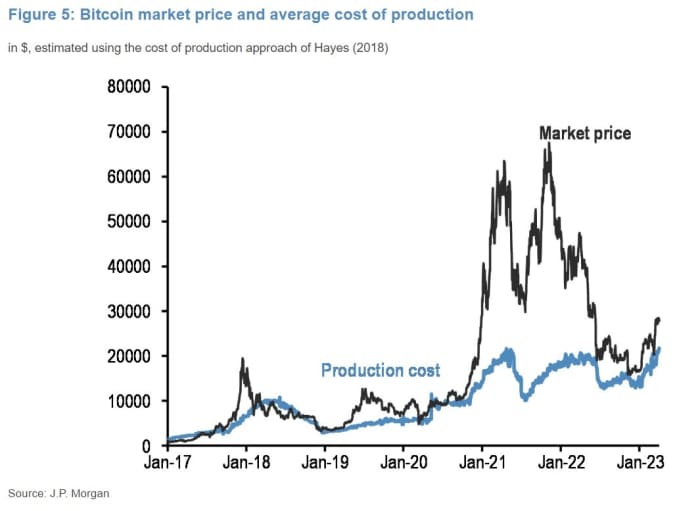

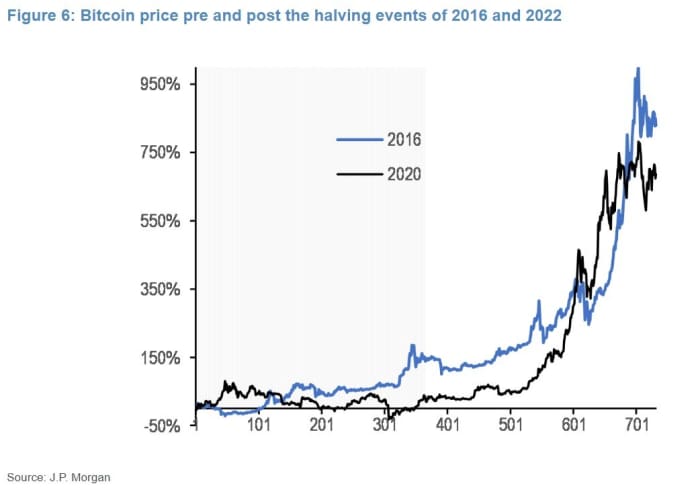

Secondo i nostri partner di Ark Invest non esiste una risposta esatta a questa domanda, dato che molto dipende anche dalla profittabilità di Bitcoin per i miner, la quale era diminuita molto nel 2022 a causa degli alti prezzi dell’energia. Tuttavia, se si osserva l’intero track record del prezzo, guardando quando si sono realizzati dei picchi e quando si sono registrate le maggiori flessioni, si ha che il Cagr ( compound annual growth rate, ndr) tra i prezzi più alti mai raggiunti è del 157%. Considerando che l’ultimo picco si attestava a 69.000 mila dollari, il prossimo potrebbe vedere Bitcoin raggiungere un valore attorno ai 108.951 dollari.

Bitcoin è più un “oro digitale” o una growth stock?

Sicuramente Bitcoin presenta più affinità con la prima definizione che con la seconda. In estrema sintesi, Bitcoin rappresenta una forma di denaro non sovrana con caratteristiche uniche. È un sistema trustless per cui senza bisogno di fiducia tra le parti coinvolte, senza bisogno di autorizzazione, resistente alla censura e molte altre. Una delle motivazioni principali di Satoshi Nakamoto per la creazione della criptovaluta era quella di avere una forma alternativa di denaro al di fuori del controllo delle banche centrali. Agli investitori è stato ricordato questo fatto a marzo, quando Bitcoin ha perso il suo ancoraggio alle azioni e ha mostrato una maggiore correlazione con l’oro nel bel mezzo di una crisi bancaria incombente.

Condividi via PressReader

Connettere le persone attraverso le notizie

19/08/23 Sole 24 Ore: Musk pugnala alle spalle il Bitcoin….

14/08/23 Barron’s: “Il Bitcoin ha fallito?” Si chiede l’analista mentre le criptovalute continuano a languire

Di Jack DentonFollow

Era più dello stesso da Bitcoin e altre criptovalute lunedì mentre le attività digitali hanno continuato a languire a livelli relativamente depressi in un periodo di volatilità storicamente bassa. La mancanza di azione sta iniziando a innervosire alcuni osservatori del mercato.

Il prezzo di Bitcoin è stato scambiato piatto nelle ultime 24 ore a poco meno di 29.400 dollari. La più grande risorsa digitale rimane al di sotto del livello psicologicamente importante di 30.000 dollari che ha fornito supporto per mesi prima di una scivolata in calo alla fine di luglio.

“Bitcoin è stato molto instabile negli ultimi due mesi, ma non è davvero andato da nessuna parte in quel periodo”, ha detto Craig Erlam, analista del broker Oanda. “Dal trading in gran parte tra $ 30.000 e $ 31.000 tra la fine di giugno e l’inizio di luglio a per lo più tra $ 29.000 e $ 30.000 da allora, non è stato il più emozionante dei periodi”.

Questo è un eufemismo: Bitcoin, per metriche multiple, è nel bel mezzo di una pausa di proporzioni storiche. La caratteristica di volatilità delle criptovalute è crollata, anche se altre attività sensibili al rischio come le azioni continuano a mostrare eccitazione, con il Dow Jones Industrial Average e S&P 500 facendo sembrare Bitcoin noioso al confronto.

Il fatto che questa mancanza di volatilità arrivi in mezzo a catalizzatori che dovrebbero spostare le criptovalute è degno di nota. Gli investitori contavano sulla domanda per i fondi negoziati in borsa (ETF) in conto di Bitcoin, le sfide normative in corso negli Stati Uniti e lo storico downgrade del rating del credito degli Stati Uniti da parte di Fitch, ma nessuno di loro ha davvero spostato molto l’ago.

Quest’ultimo catalizzatore, in particolare, è preoccupante, ha osservato Huw Roberts, capo dell’analisi presso il gruppo di ricerca Quant Insight. Una narrazione chiave dietro Bitcoin è che offre un’alternativa decentralizzata alle valute fiat, quindi il downgrade di Fitch del rating del credito degli Stati Uniti avrebbe dovuto essere un supporto critico di quella tesi.

“Bitcoin ha fallito?” chiese a Roberts. “Il downgrade degli Stati Uniti avrebbe sicuramente dovuto essere il più grande via libera per acquistare Bitcoin. Se le criptovalute non possono prendere un’offerta quando le agenzie di rating indicano un aumento dei deficit di bilancio degli Stati Uniti e del gioco politico sulla politica fiscale, quando sarebbe il momento per le criptovalute di ricevere una considerazione elevata”.

Oltre Bitcoin, EtherETHUSD –0.41% -il secondo token più grande – era appena sotto flat a 1.850 dollari. Le criptovalute più piccole, o altcoin, sono state mescolate, con Cardano che scivolava meno dell’1% e Polygon meno dell’1% in più alto. I Memecoin erano in rosso, con DogecoinDOGEUSD –0.98% in calo del 2% e Shiba Inu che spargimento meno dell’1%.

11/08/23 Il Foglio: IL CRYPTO RISORTO

La rivoluzione delle criptovalute non parte mai, il settore brucia capitali, ma c’è chi continua a insistere. Il nuovo progetto di Sam Altman e lo stablecoin di Paypal, tra innovazione e idee che sembrano già viste Pietro Minto

Il crypto non è morto. Certo, sembrerebbe di sì, a giudicare dalla sua scomparsa dalle pagine dei giornali e dai social, sempre occupati dall’ultima improvvisata di Elon Musk, ma qualcosa si muove ancora, nelle profondità di un settore che ha raggiunto il picco nel novembre del 2021 e da allora si è sgonfiato tra truffe, fallimenti, arresti e un generale calo dell’attenzione globale. Anche se non si parla più di Nft, però, lo spirito del crypto alberga in progetti come Worldcoin, azienda cofondata da Sam Altman (lo stesso di OpenAI), un astruso progetto per una valuta digitale i cui utenti sono tenuti a farsi scannerizzare l’iride degli occhi, che in queste settimane è stata lanciata ufficialmente.

Di Worldcoin si parla ormai da tempo, da quando Altman e i suoi hanno cominciato a offrire la scannerizzazione degli occhi – fatta attraverso una sfera chiamata “the Orb” – in alcune fiere del settore. Una stravaganza, si diceva, l’ennesima di un settore che sembrava essere fucina inesauribile di futuri improbabili ma vicinissimi. L’idea era la seguente: ci si fa scannerizzare l’iride degli occhi dalla sfera magica, che trasforma i dati biologici in una sequenza numerica, un’identità unica e incorruttibile a cui è associato anche un wallet, un portafoglio digitale. Worldcoin dice di aver già raccolto due milioni di scan, soprattutto nel Sud Globale, spesso con metodi discutibili (a inizio agosto il governo del Kenya ha costretto l’azienda a fermare i suoi lavori fino a quando non sarà certificata l’assenza di rischi per le persone).

Come detto, il 2023 inoltrato non è esattamente il momento ideale per lanciare una criptovaluta fantascientifica legata in qualche modo agli occhi degli utenti. E’ per questo che il primo prodotto di Worldcoin, chiamato “World App” e presentato a maggio, ha a che fare con le intelligenze artificiali. Complice l’aggancio garantito da Altman, infatti, l’azienda sembra aver optato per una sorta di “pivot” – un cambio di rotta tipico delle giovani startup – con cui vuole ora provare a cavalcare il fenomeno del momento, le IA. World App permette quindi di riconoscere un utente reale (umano) da qualsiasi bot o intelligenza artificiale, basandosi proprio sui dati biologici delle persone che si fanno scannerizzano gli occhi dalla sfera di Altman.

Siamo ancora nei territori della fantascienza – scaffale: distopie – ma almeno il focus di Worldcoin è stato spostato dal tramontante crypto alle più contemporanee IA. L’azienda non è l’unica impegnata in un riposizionamento simile: tra gli investitori di Worldcoin c’è anche il potente fondo Andreessen Horowitz, che nel settore delle criptovalute, della blockchain e degli Nft aveva investito in totale 7,6 miliardi di dollari (secondo il sito Coin Desk nell’ottobre del 2022 aveva perso già il 40 per cento del totale), oltre che pubblicato svariati articoli entusiasti che anticipavano la rivoluzione incombente, inevitabile, del crypto. L’ultimo round di investimenti, da più di quattro miliardi di dollari, risale al maggio dello scorso anno. Come ha notato il Wall Street Journal, sarebbe stato difficile scegliere un momento peggiore per fare l’all-in nel crypto.

A16z (come viene chiamato il fondo) non è l’unico grande nome ad aver scommesso a suo tempo su Worldcoin, quando il settore delle criptovalute era inondato da miliardi facili: nella lista troviamo alcuni caduti celebri, come Three Arrows Capital, fondo di investimento specializzato in criptovalute fallito nell’estate del 2022, e soprattutto la famigerata Ftx dell’altrettanto notorio Sam Bankman-fried, la cui parabola discendente da paladino dell’economia liberal a renegade globale descrive perfettamente il corso dell’intero settore.

Il crypto, dicevamo, non è morto. E Worldcoin non è l’unico movimento che proviene dal settore: nei giorni scorsi anche Paypal, il primo servizio per trasferire denaro via internet, ha lanciato uno stablecoin, un tipo di criptovaluta pensato per mantenere un valore fisso legato al dollaro, altra notizia che sembra provenire da un ritaglio di giornale di due anni fa. Secondo il sito Quartz, i limiti dello stablecoin di Paypal sarebbero molti e la trovata sarebbe “un espediente di marketing più che uno stablecoin funzionato”, un modo per il servizio di “trarre profitto dall’hype legato al crypto”. Non è chiaro di quale hype si parli visto che il settore è ancora alle prese con un lungo “inverno”, un periodo di flessione e crisi, nonostante il valore di Bitcoin sia salito a 27mila dollari (erano 15mila un anno fa; il picco massimo, del novembre 2021, fu 56mila dollari).

Alcuni osservatori sembrano ridurre esperimenti come quello di Paypal o Worldcoin a meri tentativi di ridare vita a un settore altamente speculativo e controverso. La promessa è che questa volta sarà diverso e che gli operatori del settore hanno imparato tante lezioni dagli errori del passato: come dice uno dei grandi motti del crypto, “it’s still early”, è ancora presto. Per cosa? Per la rivoluzione, ovvio. Nel frattempo, secondo una stima della Cnbc, alla fine del 2022 il settore aveva bruciato due trilioni di dollari, poco meno del pil italiano, in un anno. A rimanere scottati, oltre a giganti come a16z, sono stati un numero incalcolabile di persone, piccoli investitori, giovani convinti che gli Nft avrebbero cambiato il mondo.

Soprattutto, le criptovalute hanno tradito anche le aspettative più concrete di chi voleva utilizzare, semplicemente, una valuta digitale diversa dalla moneta legale tradizionale. La rivista Wired ha scritto di come questi prodotti abbiano fatto breccia anche tra i lavoratori e le lavoratrici sessuali, che da tempo cercano un’alternativa alle normali istituzioni finanziarie (ma anche alla stessa Paypal), che non supportano il sex work e tendono a bandire questo tipo di utenti. La promessa di una moneta digitale, indipendente, decentralizzata, “senza padroni”, era perfetta per persone che rischiavano di essere lasciate fuori dai circuiti ufficiali finanziari e non avevano alternativa a Bitcoin ed Ethereum.

Un paio d’anni fa, all’apice della febbre da crypto, alcune voci critiche contestarono anche l’approccio colonialista del settore, ben rappresentato da prodotti come Axie Infinity, un videogioco simil-pokémon in cui i mostriciattoli protagonisti erano in realtà Nft, ovvero prodotti (token) che potevano essere venduti e scambiati. Attorno a questi “Axie” si sviluppò un commercio speculativo che interessò particolarmente le Filippine, e di cui oggi rimangono solo le briciole. A perderci furono ancora una volta gli utenti del Sud Globale che per qualche settimana credettero di poter giocare ai videogiochi guadagnando, seguendo il sistema del “play-to-earn”. Due anni dopo, ci risiamo: Worldcoin sostiene di aver già raccolto due milioni di iridi umane e prepara lo sbarco nelle grandi metropoli europee e statunitensi. La maggior parte di quelle scannerizzazioni, però, arrivano da paesi come il Kenya, dove molte persone si sono sottoposte alla “Orb” in cambio di cinquanta dollari.

Il trattamento riservato dall’industria del crypto alle nazioni più povere del mondo sembra essere stato ereditato dalla mania del momento, le IA, il cui settore sfrutta il lavoro umano sottopagato, ancora una volta in Kenya e altri paesi africani. Enormi uffici in cui centinaia di persone cliccano su immagini, video e contenuti (spesso traumatizzanti) allo scopo di allenare le intelligenze artificiali il cui funzionamento viene spesso scambiato per magia. E che per proteggerci dalle quali, dice Sam Altman, dovremmo tutti scannerizzarci gli occhi. Questa volta, non c’è dubbio, andrà tutto bene.

31/07/23 Barron’s: Il prezzo del Bitcoin si è inceppato. Questi 3 temi potrebbero farlo ripartire

Di Joe LightFollow

Bitcoin ha avuto un enorme aumento a metà giugno, dopo che BlackRock e diversi altri emittenti di ETF hanno fatto domanda per lanciare i primi ETF Bitcoin. Ma da allora, la cripto più antica è rimasta bloccata in un intervallo, scendendo di circa il 3,9% a 29.300 dollari nell’ultimo mese.

Non si può dire cosa, esattamente, potrebbe stimolare un’altra ondata di acquisto per Bitcoin e altri token, ma gli analisti di Bernstein hanno identificato diversi temi che potrebbero essere catalizzatori nei prossimi mesi. Ecco tre da cercare.

Bitcoin si sta Integrando nell’economia più ampia

Entro questo autunno, un tribunale federale dovrebbe decidere se la Securities and Exchange Commission ha commesso un errore quando ha respinto una domanda di Grayscale Investments per convertire il Grayscale Bitcoin Trust (ticker: GBTC) in un ETF. La SEC ha affermato che il mercato Bitcoin ha garanzie insufficienti contro le frodi e la manipolazione, mentre Grayscale sostiene che non c’è motivo di trattare gli ETF Bitcoin in modo diverso dagli ETF futures Bitcoin, come ProShares Bitcoin Strategy (BITO), che la SEC ha già approvato.

I giudici probabilmente non ordineranno alla SEC di approvare gli ETF Bitcoin a titolo definitivo, ma se si schierano con Grayscale, potrebbero rendere molto più difficile per la SEC mantenere tali fondi fuori dal mercato. Una società di criptovalute ha stimato che l’approvazione degli ETF Bitcoin potrebbe aumentare la domanda per il token di 30 miliardi di dollari mentre i consulenti per gli investimenti e altre istituzioni si accumulano. Ciò farebbe senza dubbio aumentare il prezzo.

Inoltre, mentre la rete Bitcoin era tradizionalmente limitata al trasferimento di token, ultimamente gli sviluppatori di Bitcoin hanno iniziato a mettere altre applicazioni sulla sua blockchain, ha osservato Bernstein, una mossa che potrebbe forse rafforzare il valore delle monete.

La Blockchain Di Ethereum Sta Finalmente acquisendo sicurezza

Ethereum, il cui token “ether” è la seconda più grande criptovaluta, ha sempre avuto l’obiettivo di diventare una rete decentralizzata per una miriade di applicazioni finanziarie, ma solo di recente è sembrato fattibile. Mentre la rete elaborava circa 15 transazioni al secondo, molto meno delle migliaia necessarie per essere utili nel mondo reale, ora i progetti che la usano possono raggiungere quasi 3.000, dice Bernstein.

Ciò che si apre è la capacità delle istituzioni di “tokenizzare” le attività del mondo reale, come le casse del Tesoro e gli immobili. I gestori patrimoniali come WisdomTree (WT) hanno già rilasciato app per scambiare attività tokenizzate su alcune blockchain. Utilizzando le reti tradizionali, potrebbero essere necessari giorni per la vendita di un’azione o di un’obbligazione per essere liquidata, ma utilizzando le blockchain la transazione può essere completata in pochi secondi.

“Questo apre tutti i tipi di innovazione basata sulle applicazioni attraverso i servizi finanziari e le applicazioni dei consumatori. “Questo non è in futuro, l’infrastruttura è pronta oggi””, hanno scritto gli analisti di Bernstein.”

Come Bitcoin, Ether è salito quest’anno, ma ultimamente è rimasto bloccato in un range. Il token è aumentato del 55% nel 2023 ma è sceso del 3,8% nell’ultimo mese a 1.860 dollari. Se Ethereum inizia ad alimentare le transazioni del mondo reale, ciò potrebbe cambiare rapidamente.

I governi mondiali si stanno indirizzando verso le criptovalute

Le autorità monetarie, comprese quelle di Europa, Singapore, Cina e Stati Uniti, stanno sperimentando l’emissione delle proprie valute digitali della banca centrale. La Banca dei regolamenti internazionali ha contribuito a coordinare i progetti per accelerare le transazioni transfrontaliere, mentre le principali banche private e le organizzazioni internazionali stanno anche studiando come le criptovalute potrebbero sostituire le infrastrutture esistenti.

Non è ancora chiaro se le CBDC finiranno per utilizzare le blockchain private già esistenti o se le banche centrali decideranno di fare affidamento su sistemi su misura. Ma alcune aziende blockchain, come Ripple, stanno già vendendo i loro servizi alle banche e token come XRP potrebbero finire per beneficiare dell’associazione, dice Bernstein.

“Al mercato manca il rapido progresso nella convergenza dei binari crittografici con le “valute fiat” digitali”, hanno detto gli analisti.

14/07/23 Barron’s: Crypto è resuscitato dopo la sentenza del tribunale. Perché è un grande momento.

Crypto è tornato.

Un tribunale ha stabilito giovedì che un trading di token sugli scambi di criptovalute non è un titolo non registrato, come aveva affermato la Securities and Exchange Commission, una decisione con ampie implicazioni per il settore delle risorse digitali abbatte.

Azioni del broker Coinbase è salito di quasi il 25% giovedì. XRP, la moneta in questione, è aumentata di oltre il 60% e anche criptovalute come Cardano e Solana sono saltate.

Crypto ha avuto un momento difficile dal picco nel novembre 2021. I prezzi dei token sono scesi per la maggior parte dell’anno successivo in mezzo a una serie di venti contrari. La Federal Reserve ha aumentato in modo aggressivo i tassi di interesse, l’industria ha affrontato scandali come il crollo della borsa FTX e il controllo normativo si è intensificato. Le risorse digitali si sono rialzate quest’anno, ma sono ancora a una frazione dei loro massimi storici.

Crypto ha alcune grandi domande a cui rispondere. Uno è se è buono per qualcosa di diverso dal rendere ricchi alcuni speculatori. Un altro, importante per i potenziali acquirenti che cercano di evitare le frodi, è se le criptovalute debbano essere regolamentate come una merce o un titolo.

La SEC sostiene che la maggior parte delle criptovalute è un titolo, come un titolo. Per la regolamentazione, ciò significa che gli emittenti devono fornire trasparenza con i normali rendiconti finanziari. L’industria delle criptovalute preferirebbe che le monete venissero trattate come una merce, come un bushel di grano, in altre parole, solo una cosa che viene comprata e venduta che non si basa sui servizi di altri per il suo valore.

Bitcoin, la criptovaluta più antica e più grande, è l’unica criptovaluta che la SEC ha suggerito è in realtà una merce. Sta ancora per beneficiare di altri che assumono lo stesso status perché è centrale per l’ecosistema crittografico.

È improbabile che questa sia l’ultima parola sulla questione. Perversamente, la sentenza del tribunale implica che una criptovaluta è un titolo se viene venduta con un contratto agli acquirenti istituzionali, ma è una merce quando viene scambiata in borsa. Ma per ora, l’ottimismo è palpabile che l’industria delle criptovalute sia tornata in attività.

08/07/23 Sole 24 Ore: Coinbase

08/07/23 Sole 24 Ore: Bitcoin/Etf analisi

06/07/23 Barron’s: Fink di BlackRock dice che Bitcoin potrebbe “rivoluzionalizzare” la finanza mentre spinge per l’ETF

Jack DentonFollow

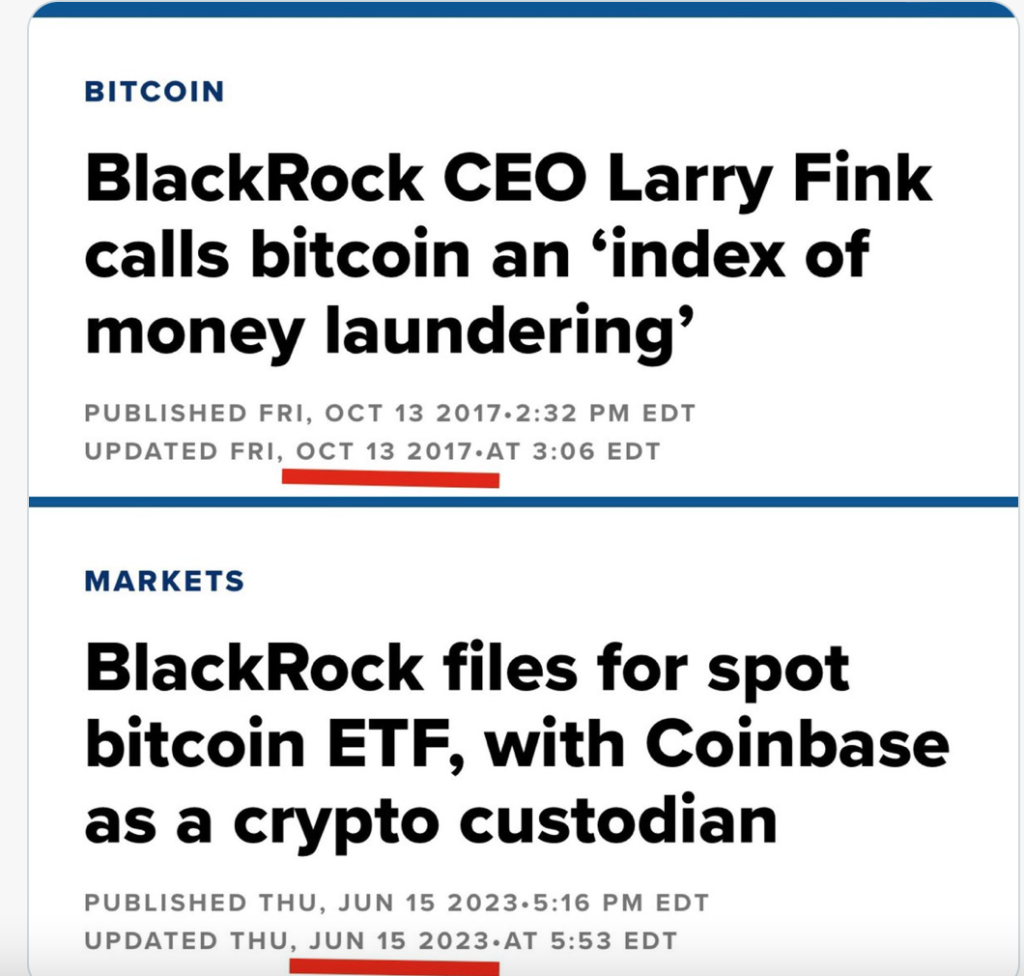

Notate la perfidia del giornalista che ricorda come Fink non tanto tempo fa definisse il Bitcoin uno strumento della malavita per riciclare i soldi sporchi…..

La richiesta di autorizzazione presentata da BlackRock per un ETF in Bitcoin ha dato nuova vita alle risorse digitali, ma la posizione del gigante finanziario sulle criptovalute potrebbe essere ancora più rialzista di quella, sulla base dei nuovi commenti del CEO Larry Fink.

“Se riusciamo a creare più tokenizzazione di attività e titoli – ed è quello che è Bitcoin – potrebbe rivoluzionare la finanza”, ha detto Fink mercoledì in un’intervista con Fox Business.

È un notevole voltafaccia del capo di BlackRock (ticker: BLK). Il più grande gestore patrimoniale del mondo che nel 2018 ha affermato che Bitcoin non apparteneva a un portafoglio mainstream, e lo stesso Fink una volta ha definito il token un “indice di riciclaggio di denaro”.

BlackRock e Fink ora si trovano come gli ultimi catalizzatori che spingono i prezzi delle criptovalute più in alto. Il gruppo sta guidando la carica tra i sostenitori di Wall Street come Fidelity e Invesco per offrire un ETF Bitcoin spot, una mossa che ha sollevato speranze di nuovo interesse per le criptovalute da parte di investitori al dettaglio e istituzionali e che ha inviato i prezzi Bitcoin in un nuovo rally.

Mentre l’approvazione di un ETF Bitcoin spot – ci sono stati molti rifiuti per fondi simili nel corso degli anni, ma l’ultimo lotto di applicazioni dipende da una differenza chiave – è tutt’altro che certa, Fink sembra fiducioso che i regolatori ne vedranno i benefici.

“Quello che stiamo cercando di fare con le criptovalute è renderle più democratizzate … e renderle molto più economiche per gli investitori”, ha detto Fink a Fox Business, notando commissioni significative per negoziare con Bitcoin ed entrare e uscire dalle posizioni. “Speriamo che i nostri regolatori guardino a questi documenti come un modo per democratizzare le criptovalute e vedremo in futuro come andrà a posto”.

4/07/23 Barron’s: Bitcoin ha surclassato le azioni ne primo semestre . Cosa aspettarsi da qui in avanti.

Di Jack DentonFollow

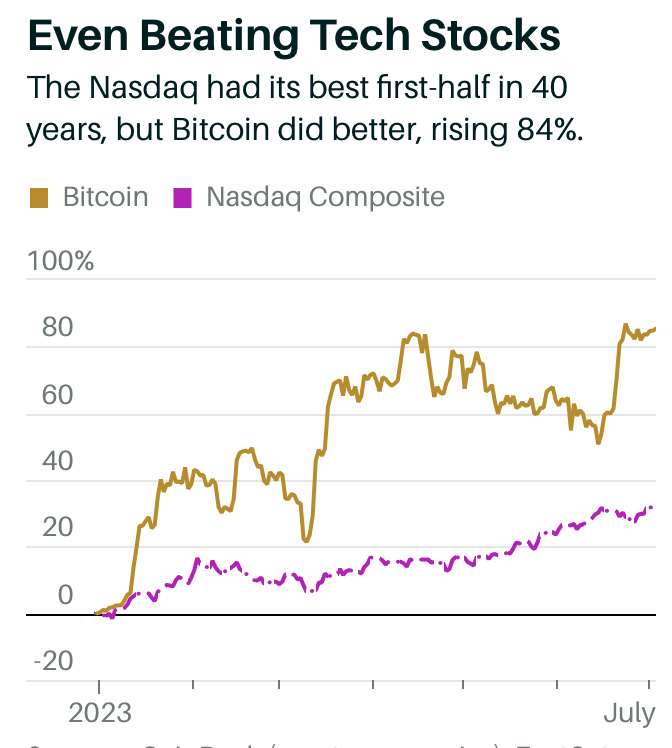

Bitcoin è aumentato dell’84% tra l’inizio di gennaio e la fine di giugno. È salito sopra i 30.000 dollari – i suoi migliori primi sei mesi dal 2019, quando ha iniziato l’anno sotto i 3.500 dollari. La più grande risorsa digitale ha battuto le azioni, battendo persino il Nasdaq tech-heavy, l’indice più correlato ai token, che ha visto il suo miglior primo tempo in quattro decenni. È una notevole storia di ritorno per Bitcoin e altre criptovalute, molte delle quali hanno avuto un rally simile.

Dopo mesi di un brutale mercato orso, l’industria ha subito un duro colpo alla fine del 2022 quando l’excange di criptovalute FTX è fallito tra le accuse di frode, prezzi da burrasca e caduta di Bitcoin ai minimi pluriennali. Da allora la più grande risorsa digitale è più che raddoppiata da quella depressione, accantonando il controllo normativo in quanto è stata sostenuta da un ambiente macroeconomico in miglioramento e da un nuovo interesse istituzionale nel settore. E, mentre la seconda metà del 2023 inizia, gli investitori prevedono più guadagni.

“La fiducia è tornata sul mercato”, afferma Michael Safai, managing partner della società di trading di criptovalute Dexterity Capital. “La crescita sta tornando a un ritmo più sostenibile”.

Perché Bitcoin si è ripreso?

In parte, le criptovalute possono ringraziare la Federal Reserve. Gli aumenti dei tassi di interesse della Fed sono stati un vento contrario chiave nel 2022, con i tassi più alti di una generazione che pesano pesantemente sulle attività sensibili al rischio, dai token alle azioni tecnologiche. È una storia diversa nel 2023 che ha visto segni che l’inflazione si sta raffreddando e che il lavoro della banca centrale è quasi finito. Bitcoin è diventato meno correlato con le azioni, ma continua a muoversi sulla scia delle osservazioni dei funzionari della Fed, nonché dei dati sull’inflazione e sull’occupazione.

Tuttavia, il motore più sostanziale dei guadagni del 2023 di Bitcoin è probabilmente un nuovo interesse istituzionale per le criptovalute, una tendenza che è stata a lungo annunciata come fondamentale per un aumento sostenibile dei prezzi. L’ultima tappa di Bitcoin è arrivata alla fine di giugno, quando BlackRock (ticker: BLK), Fidelity e una serie di altri operatori della finanza tradizionale hanno presentato domanda alla SEC per l’autorizzazione di ETF sul Bitcoin. Se approvate, potrebbe inaugurare sia una nuova ondata di interesse al dettaglio sia aprire la strada a un’adozione più istituzionale.

“Questo è il singolo catalizzatore più rialzista per i mercati crittografici dal crollo di FTX perché suggerisce che l’interesse istituzionale esiste ancora”, afferma Clara Medalie, responsabile della ricerca presso il fornitore di dati crittografici Kaiko.

I prossimi catalizzatori per le criptovalute

Indipendentemente dal fatto che la Securities and Exchange Commission approvi o meno gli ETF Bitcoin, una decisione potrebbe avvenire già il mese prossimo, questo sarà probabilmente il prossimo grande catalizzatore per i mercati delle criptovalute. Mentre un recente rapporto del Wall Street Journal ha suggerito che l’agenzia ha riscontrato problemi con le applicazioni, i traders di criptovalute rimangono ottimisti.

“L’adozione istituzionale delle criptovalute, in particolare Bitcoin, sarà un grande tema” nel 2023, afferma Kate Laurence, cofondatrice e general partner di Bloccelerate, un fondo di venture capital focalizzato sul Web3. “Se c’è un lato positivo che è venuto dalla repressione normativa è che Bitcoin è stato chiaramente stabilito come non una azione”.

In effetti, Bitcoin è riuscito a schivare le pressioni normative che hanno colpito il resto del settore, con la SEC che chiama molte criptovalute più piccole titoli non regolamentati e prende di mira gli exchange Coinbase GlobalMONETA +11,71% (COIN) e Binance. Nel frattempo, c’è stato un consenso non ufficiale tra i regolatori sul fatto che Bitcoin è una merce.

Bitcoin è in gran parte al di sopra di queste preoccupazioni, ma i partecipanti al mercato vogliono chiarezza sullo status giuridico delle criptovalute negli Stati Uniti, con l’attenzione che si concentra su un prossimo giudizio in un caso tra l’emittente di token Ripple e la SEC. L’agenzia ha citato in giudizio Ripple nel 2020 per aver offerto titoli non registrati e l’esito di quel caso sarà fondamentale.

“In un modo o nell’altro, questo ci darà un’indicazione di quale risultato possiamo aspettarci dal resto delle cause”, dice Laurence.

C’è anche la questione dell’adozione globale delle risorse digitali, una tendenza che spesso può sfuggire all’attenzione degli investitori con sede negli Stati Uniti. I “maximalisti” di Bitcoin hanno a lungo propagandato il token digitale decentralizzato come alternativa alle valute fiat instabili e quella tesi rimane al centro di molte strategie crittografiche.

“Siamo costantemente alla ricerca delle nazioni sudamericane e di altre regioni che stanno assistendo a crisi valutarie che stanno diventando davvero estreme”, afferma Stéphane Ouellette, CEO del consulente crittografico FRNT Financial, osservando che spesso c’è un passo intermedio nelle stablecoin attaccate al dollaro prima di un più ampio utilizzo di Bitcoin. “Queste sono davvero il tipo di metriche che cerchiamo per sottolineare l’adozione”, aggiunge.

Previsioni per la seconda metà del 2023

Gli investitori hanno celebrato i grandi guadagni finora quest’anno, ma continuano a esserci problemi con la salute dei mercati delle criptovalute, compresi i volumi di trading e la liquidità storicamente bassi, una sbornia dal crollo di FTX, che ha allontanato i trader.

“I mercati delle criptovalute hanno sofferto molto nel 2023, con volumi in calo e un calo della liquidità globale, ma nei prossimi mesi man mano che i mercati si stabilizzano, potremmo osservare un’inversione di tendenza più ampia”, afferma Medalie.

Per quanto riguarda dove Bitcoin sta andando dopo, parte del problema di fare previsioni sui prezzi delle criptovalute è che ci sono pochi fondamentali da legare a quelli come Bitcoin, a parte il suo programma di emissione, che ne detta la scarsità. Gli analisti di Morningstar hanno tentato di applicare una serie di modelli per cercare di trovare il “valore equo” di Bitcoin, e si scopre che nessuno di loro funziona terribilmente bene.

“Bitcoin è ancora un po’ uno specchio: le persone vedranno quello che vogliono vedere”, ha scritto l’analista Madeline Hume.

Mentre Safai dice che sta guardando a 40.000 dollari come obiettivo di prezzo per Bitcoin se le approvazioni normative suscitano abbastanza nuovo zelo tra i trader, ammette che “il mercato ha pochissimo controllo sulla direzione del prezzo di Bitcoin in questo momento”.

Tuttavia, è chiaro che il sentimento travolgente tra i partecipanti al mercato è che è probabile che le criptovalute continuino a salire, aiutate dallo slancio di un così buon inizio d’anno.

“Tra un anno, pensiamo che l’equilibrio delle probabilità sia molto più ponderato al rialzo che al ribasso”, dice Ouellette. “Sarebbe un ciclo di mercato molto insolito se, a questo punto dell’anno prossimo, non fossimo in una posizione almeno a livelli più alti di quelli che siamo oggi o potenzialmente minacciando i massimi storici”.

Laurence, da parte sua, vede Bitcoin arrivare a 35.000 dollari questo mese, dove rischia di ristagnare, ma “Bitcoin raggiungerà un nuovo record nel 2024”, dice. Ci sono ben sei mesi prima che la previsione del 2024 possa prendere forma, e se c’è un takeaway per gli investitori dalla prima metà del 2023, è che non c’è mai un momento noioso nelle criptovalute.

01/07/23 Sole 24 Ore: Piatto ricco mi ci ficco… Azimut entra nelle crypto…

30/06/23 Barron’s: Bitcoin aumenta mentre i trader si accumulano in scommesse rialziste prima dei dati sull’inflazione

Jack DentonFollow

Bitcoin e altre criptovalute sono in aumento venerdì mentre gli investitori guardano avanti ai dati chiave sull’inflazione degli Stati Uniti, con i trader di criptovalute diventati rialzisti e che puntano sui prezzi delle risorse digitali che continuavano a salire.

Il prezzo di Bitcoin è salito di oltre l’1% nelle ultime 24 ore a quasi 30.800 dollari, avvicinandosi al suo recente picco sopra i 31.000 dollari, che rappresenta il livello più alto di Bitcoin dallo scorso giugno. La più grande risorsa digitale è salita circa l’85% nella prima metà del 2023, una prestazione notevole dopo che le criptovalute sono finite l’anno scorso profondamente depresse dopo lo shock di fallimento dello scambio FTX.

“La performance comparativa di Bitcoin rispetto al più ampio mercato delle criptovalute si è rafforzata, senza segni di inversione”, ha detto Rachel Lin, CEO della piattaforma di trading SynFutures.

Il giorno a venire è un possibile catalizzatore per più guadagni o un’inversione. Come il Dow Jones e lo S&P 500 ,Bitcoin è destinato a muoversi per effetto dell’indice delle spese di consumo personale (PCE) degli Stati Uniti, la misura preferita dell’inflazione della Federal Reserve, prevista per le 8:30. ora orientale.

Le aspettative che la Fed, che ha aumentato i tassi di interesse in modo aggressivo dal marzo 2022 nel tentativo di controllare l’inflazione decennale, smetterà presto di inasprire le condizioni finanziarie, sono state il vento in poppa per Bitcoin. I dati del PCE potrebbero confermare se è probabile che la banca centrale sia più accomodante sulla politica monetaria o, se l’inflazione rimane calda, più pronta ad aumentare ulteriormente i tassi, smorzando la domanda di attività a rischio.

Nel frattempo, i trader di criptovalute rimangono rialzisti, accumulandosi in posizioni di derivati scommettendo su un continuo aumento dei prezzi.

“I dati sui derivati mostrano un aumento dell’attività di negoziazione”, ha osservato Lin. “L’interesse aperto delle opzioni indica il 66% di call al 34 di put, con l’interesse più significativo ai livelli di call di 35.000 e 32.000 dollari, fungendo da resistenza se Bitcoin rompe il livello di 30.000 dollari”.

Le call sono scommesse che i prezzi aumenteranno, quindi una preferenza verso le call rispetto alle put – scommesse su un calo dei prezzi – è un segno di sentimento rialzista tra i tarders.

Oltre Bitcoin, Ether -la seconda criptovaluta più grande – è aumentata dell’1,5% a 1.885 dollari. Le criptovalute più piccole, o altcoin, erano ancora più vivaci, con Cardano che saliva del 5% e Polygon che spuntava del 6%. Memecoins ha mostrato più dello stesso, con Dogecoin e Shiba Inu sono in aumento del 4%.

26/06/23 Barron’s: l’ETF sul Bitcoin fa presagire una corsa degli investitori istituzionali alle criptovalute

Joe LightFollow

Resta da vedere se la Securities and Exchange Commission concederà una delle ultime domande per un fondo negoziato in borsa Bitcoin. Ma la recente spinta per uno da parte di aziende come BlackRockBLK +0.21% potrebbe indicare una tendenza più importante per il token: l’arrivo di investitori istituzionali.

In una nota di ricerca di lunedì, gli analisti di Bernstein hanno detto che le istituzioni finanziarie tradizionali sembrano vedere un’enorme opportunità commerciale nel dare agli investitori l’accesso alle risorse crittografiche e che il cosiddetto inverno crittografico dell’anno scorso non li ha scoraggiati. “Questo non è più un trapano o un meme: le istituzioni sono finalmente qui!” hanno scritto gli analisti.

Nelle ultime due settimane, le società di fondi hanno fatto una raffica di domande per lanciare un ETF che avrebbe tenuto il posto Bitcoin, in contrasto con i prodotti futures Bitcoin già sul mercato. I candidati recenti includono Invesco (ticker: IVZ) e WisdomTree (WT), oltre a BlackRock (BLK).

La SEC in passato ha respinto tali richieste, citando il potenziale di frode sulle piattaforme di trading di criptovalute. Tuttavia, un nuovo accordo di sorveglianza del mercato proposto da BlackRock e Nasdaq, così come l’ottimismo su un’imminente decisione del tribunale sul rifiuto da parte della SEC di un ETF proposto, hanno dato alle imprese motivo di sperare che le cose possano essere diverse.

Se tali prodotti andranno avanti, potrebbero aprire le porte per gli investimenti da parte di consulenti finanziari che in precedenza avevano trovato troppo costoso o scomodo mettere i clienti in Bitcoin. In questo momento, i gestori di denaro devono spesso gestire le criptovalute su piattaforme separate dagli altri investimenti dei clienti o acquistare fondi che hanno costi elevati e non tracciano molto bene il prezzo di Bitcoin. Gli ETF, e i probabili tagli alle commissioni che la concorrenza tra gli emittenti porterebbe, potrebbero risolvere entrambi i problemi.

Oltre a ciò, secondo Bernstein, il fatto che le società di fondi stiano ancora andando avanti con i prodotti crypto e blockchain mostra che le istituzioni stanno facendo una grande scommessa che le criptovalute saranno sostenute come classe di attività. “Crediamo che l’interesse istituzionale per le criptovalute sia in tutto lo spazio dei servizi finanziari tradizionali: banche, gestori patrimoniali, banche d’investimento, broker-dealer e custodi, ecc.”, hanno scritto gli analisti.

Gli investitori di criptovalute hanno applaudito la notizia, con il prezzo di Bitcoin in aumento di circa il 19% a 30.419 dal deposito di BlackRock, nonostante sia rimasto stagnante lunedì. La scorsa settimana, anche i prodotti di investimento con attività digitali hanno visto i loro maggiori afflussi di denaro dal luglio 2022, secondo la società di ricerca CoinShares

L’interesse istituzionale per le criptovalute è arrivato e inizia. Il controllo normativo, le preoccupazioni per le frodi e le questioni di custodia e le dimensioni relativamente piccole del mercato delle criptovalute hanno tutti trattenuto le grandi imprese dal saltare. Ma le recenti applicazioni mostrano che potrebbe cambiare.

“I seri attori istituzionali sono rimasti impegnati nella loro strategia crittografica”, hanno scritto gli analisti di Bernstein.

Scrivi a Joe Light all’indirizzo joe.light@barrons.com

20/06/23 Barron’s: Alibaba lo Shakeup porta un Pro-Crypto al vertice del gigante tecnologico cinese

Di Jack Denton

Alibaba BABA -0.11% La scossa di gestione annunciata martedì, parte della più ampia ristrutturazione dell’azienda per sbloccare il valore per gli azionisti, ha messo un volto cripto-friendly in un primo posto nel gigante tecnologico cinese.

Joseph C. Tsai, attualmente vicepresidente esecutivo di Alibaba (ticker: BABA), assumerà il ruolo di presidente come attuale presidente e CEO Daniel Zhang fa un passo indietro per guidare il braccio di cloud intelligence dello spin-off del gruppo. L’elevazione di Tsai, un sostenitore e investitore nella tecnologia blockchain, porta un’approvazione delle criptovalute ai vertici del business dell’e-commerce di Alibaba, forse aprendo la strada alle innovazioni di pagamento.

Tsai, che è un cofondatore di Alibaba e anche il proprietario della squadra di basket dei Brooklyn Nets, è stato un sostenitore delle risorse digitali per anni, twittando “Mi piacciono le criptovalute” nel 2021 e successivamente facendo una serie di investimenti in tutto lo spazio. Ciò includeva una posizione sfortunata nello scambio di criptovalute FTX crollato, con il family office di Tsai che assumeva posizioni azionarie nella società in due round di raccolta fondi, ha riferito il South China Morning Post, citando i documenti del tribunale.

Il family office di Tsai ha anche investito nel round di febbraio 2022 di Polygon, la piattaforma che supporta il token Polygon, la dodicesima risorsa digitale più grande, secondo i dati di Crunchbase,

Tsai nel ruolo di presidente di Alibaba non significa affatto una svolta crittografica decisiva per Alibaba: il gigante dell’e-commerce ha già contato il miliardario tra i suoi primi ranghi di leadership, dopo tutto. Ma mette un volto più amichevole alle risorse digitali al vertice della più importante azienda tecnologica cinese in un momento in cui Alibaba ha già mostrato segni di una spinta blockchain e la regolamentazione a Hong Kong, dove è quotata, è diventata più aperta alle criptovalute.

Attraverso il suo braccio cloud, Alibaba ha firmato un accordo all’inizio di quest’anno per lavorare sui progressi degli ecosistemi Web3. E mentre Bitcoin +0.24% e altre attività di criptovaluta rimangono in gran parte illegali in Cina, Hong Kong ha recentemente iniziato a corteggiare le società di criptovalute al centro commerciale globale poiché la regolamentazione rimane poco chiara e in gran parte ostile negli Stati Uniti.

Tsai siederà in cima ad Alibaba una volta completata la ristrutturazione, vedendolo presiedere la holding per i diversi interessi di Alibaba e l’entità che manterrà il controllo del gioiello nella corona dell’azienda, le sue principali attività di e-commerce tra cui Taobao e Tmall. Mentre Eddie Yongming Wu, nominato successore di Zhang come CEO di Alibaba, rimarrà presidente di Taobao e Tmall, Tsai potrebbe ancora essere in grado di spingere per l’interruzione delle innovazioni di pagamento offerte dalla blockchain.

16/03/23 Barron’s: BlackRock sale sul carro delle cryptovalute annunciandoun ETF

un altro che ha visto la luce sulla via di Damasco….

Brian SwintFollow

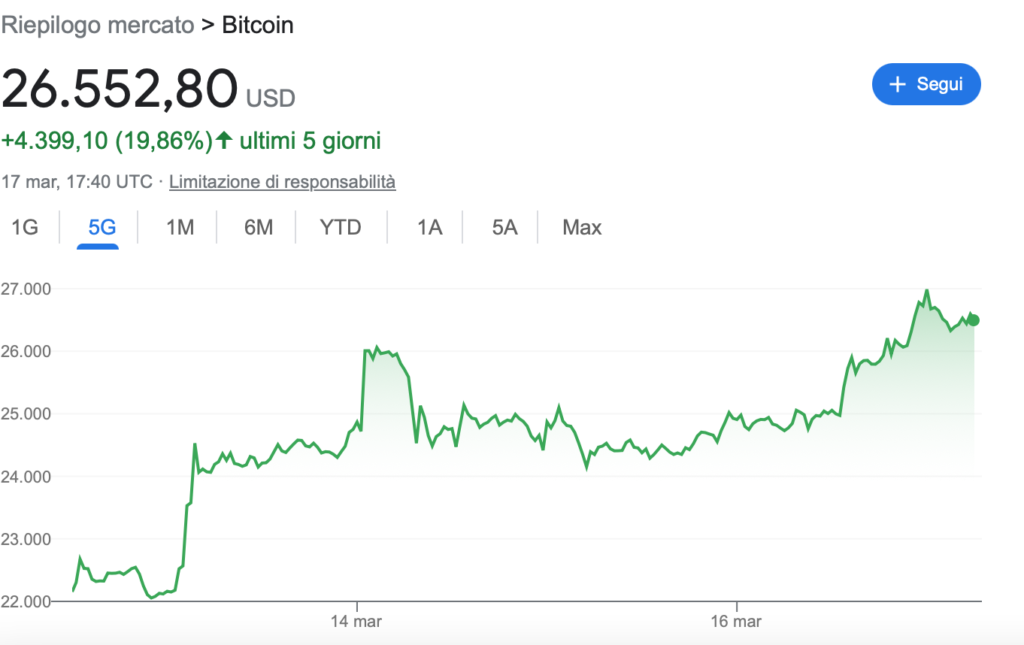

Bitcoin BTCUSD +0.35% è rimbalzato venerdì dopo essere sceso al punto più basso in tre mesi all’inizio della settimana dopo che la Federal Reserve ha segnalato che potrebbero essere più aumenti dei tassi di interesse.

Il prezzo di Bitcoin è guadagnato il 2,7% nelle ultime 24 ore a circa 25.570 dollari. Questo è aumentato dopo che è sceso sotto i 25.000 dollari giovedì, ma ancora inferiore all’intervallo da $ 26.000 a $ 27.000 che ha dominato per gran parte del periodo da quando il più grande asset digitale ha raggiunto un massimo di 10 mesi sopra i $ 30.000 ad aprile.

I tassi di interesse più alti tendono a danneggiare le attività più rischiose, ma le azioni si sono rianimate per decisione della Fed di mercoledì di fare una pausa sull’aumento dei tassi di interesse. Crypto ha avuto una spinta quando BlackRockBLK +2,71% (ticker: BLK), il più grande gestore di denaro del mondo, ha presentato una domanda giovedì alle autorità di regolamentazione per creare un ETF sul Bitcoin. Aggiunge credibilità alle criptovalute settimane dopo che la Securities and Exchange Commission ha formalmente accusato gli exchange Binance e CoinbaseMONETA +0.65% (COIN) di negoziazione di titoli senza licenza.

“L’impegno di BlackRock di fornire ai propri clienti prodotti crittografici è uno sviluppo accogliente come settore”, ha affermato Yuya Hasegawa, analista del mercato delle criptovalute presso Bitbank. “Tuttavia, il prezzo di Bitcoin non è riuscito a recuperare completamente la perdita post-Fed”.

Anche altre criptovalute hanno guadagnato. EthereumETHUSD +0,09% , la seconda moneta più grande, ha aggiunto il 2%. Cardano è salito del 2,2%, Polygon è sceso del 3,4%, DogecoinDOGEUSD +0.01% è aumentato dell’1,8% e Shiba Inu è aumentato del 2,7%.

14/06/23 Barron’s: La SEC sta reprimendo le criptovalute. Cosa ne pensano gli advisors.

Di

Steve Garmhausen

Il presidente della Securities and Exchange Commission Gary Gensler sta cercando di domare l’industria delle criptovalute, che ha paragonato al ” selvaggio West”. La scorsa settimana, la sua agenzia ha citato in giudizio Binance e Coinbase, i più grandi scambi di criptovalute del mondo, accusando sia di gestire borse valori non registrate che di sfidare le strutture normative. La battaglia legale, che potrebbe farsi strada attraverso i tribunali per anni, ha enormi implicazioni per il futuro delle criptovalute. Quindi, per il Barron’s Advisor Big Q di questa settimana, abbiamo chiesto ai professionisti della gestione patrimoniale: cosa significa la repressione della SEC su Binance e Coinbase per la criptovaluta come bene di investimento?

Omar Qureshi, managing partner e stratega degli investimenti, Hightower St. Louis: La cosa più grande che potrebbe accadere alle criptovalute è avere un quadro di certezza normativa intorno ad essa. Penso che l’incertezza stia impedendo molti casi d’uso legittimi e un’adozione più ampia delle criptovalute in generale, perché nessuno sa davvero cosa sia o cosa non sia. “Le principali società di investimento, RIA, banche, molte di loro hanno detto: “”Guarda, non stiamo toccando questa roba. E non permetteremo alla nostra gente di offrirlo ai clienti perché ci sono così tante incognite”.

Sarebbe incredibilmente buono per lo spazio, l’investibilità, l’ecosistema di criptovalute e blockchain e la tokenizzazione delle cose, avere effettivamente le regole certe. Ma penso che il governo e la SEC e la Commodity Futures Trading Commission stiano facendo indietro tutta. E penso che sia un po’ in malafede rispetto a Coinbase. Hanno permesso all’azienda di esistere e di quotarsi. E ora si lamentano che non segue le regole quando non è nemmeno chiaro quali siano le regole.

Quindi mi sembra che, almeno nel caso di Coinbase, probabilmente non venga risolto nei tribunali inferiori, e alla fine la Corte Suprema potrebbe dover definire se la crittografia è una sicurezza o meno. Ma alla fine della giornata, qualunque sia quel risultato, purché sia definito, sarà una buona cosa per lo spazio.

George Schultze, membro amministratore, Schultze Asset Management: penso che la criptovaluta come classe di attività sia probabilmente qui per restare, ma sta attraversando questa fase di maturazione normativa negli Stati Uniti. Penso che potrebbe essere molto buono per le criptovalute se attraversa un periodo in cui è regolamentato. Abbiamo sentito molte notizie sulle criptovalute negli ultimi anni e le più preoccupanti sono sempre legate alla frode. Avevi FTX coinvolto in frodi, dove stavano mescolando i fondi dei clienti con i loro fondi. Hai avuto altri scambi falliti a causa di beni persi o rubati. E le criptovalute generalmente sono state popolari per i criminali da usare per il riscatto e altre cose perché è difficile da rintracciare.

È difficile sostenere che ciò che la SEC sta sostenendo sia falso. Hai questo sistema di leggi in atto progettato per proteggere gli investitori. E la criptovaluta è nuova, interessante e divertente, sai, ma molte persone sono state truffate dai loro sudati dollari in molti casi. E FTX è stata una massiccia esplosione. È stato come il momento di Lehman nello spazio delle criptovalute. Ha persino causato il fallimento di banche statunitensi come Silvergate. Quindi, una volta che problemi sistemici del genere sono stati causati agli investitori e ai cittadini statunitensi, penso che sia ben ragionato cercare di regolarlo. [L’azienda di Schultze ha quella che lui chiama una “piccola posizione allo scoperto” in Coinbase.]

Ric Edelman, fondatore, Digital Assets Council of Financial Professionals: il presidente della SEC Gary Gensler sta cercando di uccidere le criptovalute, ma fallirà. In primo luogo, ha poco sostegno al Congresso, dove quest’anno passerà una legislazione che lo fermerà. In secondo luogo, le risorse digitali sono scambie a livello globale 24 ore su 24, 7 giorni su 7. Gensler potrebbe anche cercare di uccidere il petrolio o l’oro.

Anche se Gensler non può uccidere le criptovalute, può uccidere l’industria delle criptovalute degli Stati Uniti. Ma ciò costringerebbe semplicemente le società di criptovalute a trasferirsi in altri paesi. Grazie a Gensler, questo sta già accadendo: Coinbase ha già aperto un’attività alle Bermuda ed è in trattative con le autorità di regolamentazione britanniche; Gemini ha richiesto una licenza negli Stati Uniti ; Bittrex ha chiuso le operazioni negli Stati Uniti; e Andreessen Horowitz sta aprendo un ufficio di Londra per supportare le start-up di criptovalute. La SEC non sta uccidendo le criptovalute; sta uccidendo i posti di lavoro americani nel settore delle criptovalute. Questo è ciò che la Cina ha vissuto quando ha vietato il mining di Bitcoin nel 2021: metà dei minatori del mondo, che operavano in Cina, ora si trovano negli Stati Uniti, per lo più a New York e in Texas. Sembra che Gensler voglia essere la nuova Cina.

Vale la pena notare che le recenti azioni della SEC hanno causato uno sbadiglio dei prezzi delle criptovalute. Circa 400 milioni di persone in tutto il mondo possiedono Bitcoin e Gensler non può fermarli più di come negli anni ’30 i proibizionisti hanno fermato il consumo di alcol. Gensler è ubriaco di potere e, abbastanza presto, verrà fermato, aprendo la strada all’innovazione crittografica da promuovere negli Stati Uniti.

Kurt Nye, amministratore delegato, MAI Capital Management: la chiarezza normativa e la supervisione per le criptovalute è in definitiva una buona cosa per i consulenti fiduciari che considerano un’allocazione. L’ecosistema esistente ha avuto una serie di problemi, che si tratti di fallimenti di exchange di alto profilo, fallimenti di hedge fund o monete truffa. La chiarezza normativa sembrerebbe aprire una strada per risolvere molti di questi problemi. Quindi, mentre questo è un grande passo nella giusta direzione, non è sufficiente di per sé. Penso che abbiamo ancora bisogno di vedere molta più chiarezza sul lato fiscale. In questo momento, essere coinvolti in transazioni di criptovaluta può generare molta complessità fiscale.

Inoltre, l’adattamento delle criptovalute all’interno di un quadro di asset allocation è ancora difficile. Ad esempio, la correlazione delle criptovalute con altre classi di attività sta ancora cambiando in modo significativo. Ma il valore di aggiungerlo all’interno di un universo investibile è molto meno se finisce per essere solo una sorta di tecnologia beta invece di un’esposizione al rischio sottostante unica. Oltre a tutto questo, mentre ci sono certamente alcune buone fonti di informazione sulle criptovalute, c’è una quantità estrema di rumore. È difficile capire i sistemi di incentivazione. Hai persone là fuori che promuovono cose diverse. Hai exchange che fanno trading in proprio. È solo torbido.

11/06/23 Sole 24 Ore la Sec colpisce ma non affonda…

08/06/23 Barron’s: Quali le prospettive per Bitcoin e Coinbase mentre la SEC alza il tiro sulle criptovalute

Gli oppositori hanno chiamato la morte della criptovaluta molte volte da quando Bitcoin è stato lanciato 14 anni fa. Questa settimana ha fornito loro un’altra opportunità dopo che la Securities and Exchange Commission ha accusato due importanti borse di aver violato una sfilza di leggi statunitensi.

La repressione contro Binance e Coinbase Global +3,20% (ticker: COIN) oscura le prospettive a lungo termine per gli Exchanges di criptovalute. Più in generale, i casi sollevano domande critiche sul fatto che i token si differenziano dal Bitcoin +0,25% e dovrebbero essere regolamentati come titoli e se qualsiasi piattaforma crittografica dovrebbe essere autorizzata a operare negli Stati Uniti senza revisioni radicali. Se la SEC alla fine prevale in tribunale, il che potrebbe richiedere anni, l’industria affronterebbe una supervisione molto più rigorosa, costretta a giocare secondo le stesse regole della Borsa di New York, dei broker come Morgan Stanley (MS) e delle migliaia di società che operano in borsa.

L’industria delle criptovalute, con il suo ethos libertario, ha a lungo affermato che dovrebbe essere trattata in modo diverso; Coinbase ha persino citato in giudizio la SEC per cercare di spingerla a stabilire regole specifiche per le criptovalute. La SEC potrebbe ora premere sui tribunali per decidere la questione con i suoi casi contro Coinbase e Binance, anche se altri casi, tra cui uno che coinvolge la società Ripple, potrebbero fornire una certa chiarezza a breve termine.

Per ora, il mercato sembra scommettere che le criptovalute si adatteranno e andranno avanti. Il prezzo di Bitcoin si è stabilizzato, insieme ad altri token e titoli crittografici. Le mosse della SEC non sono state una sorpresa, in parte perché l’agenzia aveva avvertito Coinbase a marzo che sarebbe stata citato in giudizio. Dopo un mercato orso durato un anno, la pressione di vendita sembra essersi dissipata. “Sembra che non siano rimasti molti venditori, specialmente dopo le cancellazioni che si sono verificate nel 2022”, afferma Bob Ras, cofondatore della piattaforma di trading Sologenic.

Altri segni di resilienza crittografica includono prelievi relativamente piccoli da Binance, il più grande EXCHANGE crittografico del mondo con più di 59 miliardi di dollari di token sulla sua piattaforma. I trader hanno spostato più di 1 miliardo di dollari da Binance negli ultimi giorni, molto meno dello scambio perso dopo la crisi FTX lo scorso novembre.

Binance, in un post sul blog, ha detto “intendiamo difendere vigorosamente la nostra piattaforma”. Ha detto di aver “collaborato attivamente con le indagini della SEC e di aver lavorato duramente per rispondere alle loro domande e affrontare le loro preoccupazioni”.

Coinbase ha fan a Wall Street. Mentre i trader stanno scommettendo pesantemente contro di esso, con il 22% delle sue azioni in circolazione vendute allo scoperto, si è stabilizzato nei bassi 50 dollari. ARK Investment Management di Cathie Wood, tra i maggiori investitori di Coinbase, ha acquistato sul crollo.

“Per gli investitori che possono sopportare l’incertezza nel business di Coinbase, consideriamo il pullback… come un punto di ingresso attraente”, ha detto l’analista di MoffettNathanson Lisa Ellis in una nota. Nel peggiore dei casi, Coinbase dovrebbe togliere di listino la maggior parte dei token non Bitcoin ed Ether e porre fine al suo servizio di “staking” in rapida crescita, costando all’intermediazione dal 25% al 30% delle entrate, stima. Ma l’exchange sopravviverebbe, concentrandosi su token ammissibili e altri servizi, ed espandendosi offshore.

Tuttavia, è difficile addolcire i crescenti problemi legali del settore. Sia nei reclami di Binance che di Coinbase, la SEC sostiene essenzialmente che le attività e le strutture principali delle società sono illegali ai sensi delle leggi sui titoli degli Stati Uniti.

Nel caso di Coinbase, le violazioni, secondo la SEC, includono il mancato rispetto della separazione dello scambio dalle attività di intermediazione e compensazione, tutte pratiche standard ai sensi delle leggi sui titoli per aiutare a proteggere gli investitori. La SEC afferma inoltre che Coinbase facilita il trading di legioni di token più piccoli o “altcoin”, molti dei quali l’agenzia considera titoli non registrati. E la SEC dice che l’attività di staking di Coinbase, che offre alti rendimenti sui token, è illegale e dovrebbe essere regolamentata come qualsiasi altro contratto o servizio di investimento registrato.

Coinbase ha “un impegno dimostrato per la conformità”, ha detto Paul Grewal, consigliere generale di Coinbase, in una dichiarazione. L’azienda “continuerà a gestire la nostra attività come al solito”, ha aggiunto.

L’analista di Mizuho Dan Dolev, un orso di lunga data su Coinbase, non lo compra. “Lo stanno dicendo per fingere che tutto vada bene”, dice, aggiungendo che i “vincoli di flusso di cassa” derivano dal tentativo di mantenere la posizione in un mercato competitivo mentre si combatte una causa esistenziale della SEC.

Dolev vede anche questo come un colpo schiacciante per le risorse digitali in generale. “L’intero vangelo dell’adozione istituzionale viene buttato fuori dalla finestra perché nessun CFO o CEO di una grande banca si sporcherà le mani con qualcosa che sanno essere sotto tiro”.

La SEC non è l’unica a reprimere. Binance sta affrontando una causa da parte della Commodity Futures Trading Commission. Le autorità di regolamentazione finanziaria in California hanno detto a Coinbase di smettere di offrire titoli nello stato e altre nove autorità statali hanno emesso ordini simili questa settimana.

“Le cause della SEC potrebbero rappresentare una grave minaccia per il trading”, afferma Clara Medalie, responsabile della ricerca presso il fornitore di dati crittografici Kaiko, osservando che le entità Binance e Coinbase hanno una quota di mercato commerciale combinata del 60%.

La cosa notevole delle criptovalute, tuttavia, è che non è mai difficile trovare speranza. Stéphane Ouellette, CEO del consulente di criptovalute e della piattaforma dei mercati dei capitali FRNT Financial, sottolinea che le accuse della SEC contro Binance e Coinbase sono arrivate quando un altro regolatore statunitense ha consegnato una vittoria al settore. La CFTC lunedì ha dato il via libera al braccio crittografico del Chicago Board Options Exchange, o Cboe, per offrire futures per Bitcoin ed Ether ai trader con leva finanziaria o denaro preso in prestito.

“Questo è il playbook: spazzano via alcune aziende e poi ricostruiscono con aziende con cui si sentono più a loro agio e di cui si fidano”, afferma Ouellette. “L’industria si è reinventata in quasi tutti questi cicli del mercato orso”, aggiunge.

Il vincitore in tutto questo potrebbe essere Bitcoin e forse Ether, il secondo token più grande. In definitiva, queste sono le risorse digitali che gli investitori istituzionali vogliono principalmente scambiare, molto più dei token più piccoli, molti dei quali la SEC chiama titoli non registrati.

“A lungo termine, questo non ha molta importanza in un modo o nell’altro per Bitcoin”, afferma Cory Klippsten, CEO di Swan Bitcoin, una società di criptovalute focalizzata esclusivamente sul token più grande. “Ci sarebbe sempre stata una fase di truffa”.

Bitcoin ha finora schivato il dibattito su token/sicurezza. Il presidente della SEC Gary Gensler ha indicato il sostegno alla regolamentazione di Bitcoin come merce, non come titolo. Ether ha anche alcuni regolatori, in particolare la CFTC, dicendo che è una merce. Combinati, i token rappresentano più di 700 milioni di dollari di valore di mercato delle criptovalute, su 1,1 trilioni di dollari in totale. È probabile che entrambi continuino ad essere negoziati a livello globale mentre il dibattito continua su quali altri token si qualificano come titoli.

La chiarezza sulla questione potrebbe arrivare presto in un caso che coinvolge Ripple, l’emittente del token XRP che la SEC ha citato in giudizio nel 2020 per la vendita di titoli non registrati. Una sentenza in quel caso è probabilmente prevista nelle prossime settimane o mesi.

Ci sono modi per le criptovalute di coesistere pacificamente con i regolatori. La SEC e Coinbase potrebbero risolvere in via extraindiziale, anche se sembra una possibilità remota a breve termine. Il Congresso potrebbe intervenire con la legislazione; diversi disegni di legge stanno fluttuando, tra cui uno che è stato recentemente introdotto alla Camera dei Rappresentanti sulla struttura del mercato delle risorse digitali.