20/09/23 Sole 24 Ore: uno spettro si aggira per i mercati…

le potenziali minusvalenze nella pancia delle banche americane: e quelle europee come sono messe?

20/03/23 Credit Suisse: e 17 miliardi non ci sono più…

chi ha una certa età come me ricorderà sicuramente il carosello dell’Olio Sasso (QUI), con Mimmo Craig che non riusciva a raggiungere una bella ragazza ostacolato da una pancia enorme.. per poi svegliarsi ed esclamare soddisfatto “La pancia non c’è più!”

Oggi invece parecchi investitori si sono svegliati molto meno soddisfatti gridando “17 miliardi di obbligazioni subordinate Credit Suisse non ci sono piu’ …. “

Cosa e’ sucesso: la crisi del Credit Suisse la seconda banca svizzera si trascinava da tempo ed ha avuto una improvvisa accelerazione dopo il collasso di SVB in america. Ieri a mercati chiusi il governo svizzero ha condotto una febbrile trattativa con le parti interessate per cercare di salvare capra e cavoli. Da una parte volevano evitare una nazionalizzazione per l’impatto che avrebbe avuto sui conti pubblici e sull’immagine della Svizzera, dall’altro dare un minimo di contentino ai sauditi che pochi mesi fa avevano investito pesantemente nella banca. Morale della favola: UBS – la prima banca svizzera – si compera Credit Suisse per 3 miliardi pagati in loro azioni, lo Stato garantisce UBS per eventuali cause fino a 9 miliardi e la Banca Centrale Svizzera apre una linea di credito – e’ pronta a prestare loro insomma – di 100 miliardi. E chi ci rimette? chi aveva obbligazioni AT1 che stamattina se le sono trovate azzerate. Certo – come avevano scoperto sulla loro pelle i clienti delle banche venete e di banca Marche nelle clausole scritte in piccolo questa possibilità era ben precisata… però…

Ma come e’ potuto succedere che una delle più grosse banche svizzere abbia fatto questa fine? perché da anni ormai di svizzero – intesa come l’insieme di valori comunitari che avevano plasmato la Svizzera – aveva ben poco…

20/03/23 Corriere della Sera: Zurigo spazza via 16 miliardi di bond dei risparmiatori

di Federico Fubini

Salvaguardati gli azionisti sauditi e del Qatar Le banche medie americane: protezione dei depositi

L’immagine che resta del crac di Lehman Brothers sono quei banchieri giù per strada, con i loro cartoni in mano. L’immagine che resterà di questa crisi invece è forse quella di un unico banchiere: Greg Becker, ormai ex amministratore delegato di Silicon Valley Bank, fotografato in short, maglietta e ciabatte infradito alle Hawaii pochi giorni dopo il fallimento della banca che lui doveva dirigere. Lo scoop è del «Daily Mail», subito ripreso dal «New York Post».

Naturalmente non c’è niente di illegittimo se Becker, che oggi è disoccupato e alle Hawaii possiede una villa da 3,1 milioni di dollari, decide di rifugiarsi lì per qualche giorno dopo il peggiore dramma della sua vita professionale. Più discutibile è semmai che lui stesso abbia venduto azioni della sua banca per 3,5 milioni di dollari pochi giorni prima di annunciare l’aumento di capitale, per coprire le perdite che avrebbero innescato il crac.

Ma il simbolo dietro l’immagine rimanda, ancora una volta, a una crisi bancaria a due velocità. Ci sono coloro che ne sono in gran parte responsabili, eppure sembrano uscirne sempre ricchi e ben protetti (anche se nel caso di Becker incombe un’inchiesta del Dipartimento di Giustizia americano). Poi ci sono gli altri, quelli esposti alle conseguenze e destinati a pagare il prezzo di errori non loro.

È una miscela politicamente esplosiva: in America anche l’ondata di populismo che avrebbe portato Donald Trump alla Casa Bianca parte con i Tea Party, scaturiti dalla crisi bancaria del 2008. Anche stavolta la crisi bancaria si sta già tramutando in un fenomeno a doppia velocità sia in Svizzera, con la svendita di Credit Suisse a Ubs, che negli Stati Uniti. Il cortocircuito in America è quanto i risparmiatori stanno vedendo in questi giorni: se fallisce una banca come Svb, titani miliardari del venture capital come Marc Andreessen o Peter Thiel hanno i loro depositi da molti milioni garantiti con denaro pubblico fino all’ultimo centesimo; ma se la corsa agli sportelli investe una piccola banca rurale del Midwest, allora un agricoltore locale rischia di vedersi spazzati via tutti i depositi propri e della propria azienda sopra i 250 mila dollari.

Naturalmente esiste una spiegazione logica per questa differenza di trattamento e, nei giorni scorsi, la segretaria al Tesoro Janet Yellen l’ha offerta al Congresso. Nel caso di Svb una decisione delle autorità a Washington ha determinato che tutti i depositanti andavano protetti, anche i miliardari, in nome di una «systemic exception»: non farlo alla Silicon Valley Bank avrebbe avuto conseguenze «sistemiche».

Invece migliaia di banche minori, dove si servono clienti minori, non sono «sistemiche» e per loro l’«eccezione» non è prevista. Trump non poteva sognare un’arma più affilata per la sua retorica contro le élite.

Il Tesoro, la Federal Reserve e le grandi banche americane hanno lavorato per tutto il weekend per trovare una soluzione per la prossima banca in dissesto, First Republic. Ma il problema è già altrove. L’associazione delle banche «di media grandezza» ha scritto ai regolatori chiedendo che anche i loro depositi siano garantiti per intero con denaro pubblico. Significherebbe assicurare di fatto risparmi liquidi di tutti gli americani, per 19 mila miliardi di dollari. Oggi sembra impossibile, dunque la richiesta cadrà nel vuoto. Ma poiché ormai è pubblica, ci si può solo chiedere come reagiranno da domani decine di migliaia di depositanti nelle banche minori: vorranno portare il loro denaro alle banche «sistemiche», innescando nuove corse agli sportelli e altri dissesti.

Anche il salvataggio di Credit Suisse avrà ripercussioni. L’operazione azzera il valore di bond subordinati (A1) per 16 miliardi di euro, prima ancora di spazzare via tutto il capitale degli azionisti come sarebbe stato normale. Difficile scacciare il pensiero che per delicate ragioni geopolitiche si siano voluti preservare, almeno in parte, i primi due azionisti della banca: la Banca nazionale saudita e il fondo sovrano del Qatar. Si è creato così il precedente per cui gli obbligazionisti subordinati potrebbero essere meno protetti degli azionisti. Da stamani, i bond di molte banche europee si ritroveranno in un mare aperto. Ma non calmo.

19/03/23 TV Svizzera Italiana: UBS acquista Credit Suisse per tre miliardi di franchi

Cosa ne pensano gli svizzeri…

In grosse difficoltà, Credit Suisse viene rilevata dalla sua storica rivale dopo un frenetico fine settimana per raggiungere un accordo al fine di evitare un tracollo che avrebbe messo in serie difficoltà le piazze finanziarie internazionali.

Quella che fine a pochi giorni fa sembrava essere fantafinanza è diventata realtà nello spazio di 48 ore: UBS ha acquisito Credit Suisse per 3 miliardi di franchi svizzeri.

Ogni azione di Credit Suisse viene così valorizzata al prezzo di 0,76 franchi, ben al di sotto della quotazione di chiusura di venerdì (1,86 franchi).

L’operazione comprende anche un intervento della Banca nazionale svizzera (BNS), che fornirà 100 miliardi di franchi di liquidità a UBS e Credit Suisse durante l’acquisizione. Il Governo elvetico ha accettato di fornire a UBS una garanzia fino a 9 miliardi di franchi svizzeri nel caso in cui dovessero venire a galla problemi molto specifici nel portafoglio di Credit Suisse, ha indicato domenica sera la ministra delle finanze Karin Keller-Sutter, durante una conferenza stampa a Berna.

Il crollo del Credit Suisse, una banca “too big to fail” (troppo grande per fallire), avrebbe causato “turbolenze economiche irreparabili” in Svizzera e nel mondo, ha sottolineato Karin Keller-Sutter. L’acquisizione ha “posto le basi per una maggiore stabilità”.

“È la soluzione migliore per riportare fiducia”, gli ha fatto eco il presidente della Confederazione Alain Berset.

Il presidente del Consiglio d’amministrazione di Credit Suisse Axel Lehmann ha definito l’acquisizione un evento “storico, triste e impegnativo”. L’entità combinata sarà guidata dall’attuale amministratore delegato di UBS Ralph Hamers e dal presidente del Cda Colm Kelleher.

Secondo quanto riferito, il Governo svizzero ha spinto verso l’acquisizione mettendo nell’angolo i principali azionisti di Credit Suisse, tra cui la Saudi National Bank e il Qatar Investment Fund, che lo scorso anno hanno investito miliardi nella banca.

La fusione tra questi colossi, entrambi appartenenti all’esclusivo club delle 30 banche troppo grandi per fallire, doveva essere completata e annunciata in tempo per l’apertura dei mercati asiatici.

Ora si aspetta l’apertura delle borse

La speranza è che ciò sia sufficiente per evitare un panico generalizzato.

Il settore bancario è sotto stress da quando le principali banche centrali hanno aumentato bruscamente i tassi nel tentativo di controllare l’inflazione. Molti istituti non erano preparati dopo anni di denaro a basso costo.

Il recente fallimento della Silicon Valley Bank negli Stati Uniti e di altre banche regionali americane ha aumentato l’ansia degli investitori e li ha spinti a vendere i titoli delle banche considerate anelli deboli.

È il caso del Credit Suisse, che negli ultimi due anni è passato da uno scandalo a un altro.

La banca svizzera ha cercato di correre ai ripari, con un importante piano di ristrutturazione triennale. Ciò non sembra però aver convinto gli investitori e la banca con sede a Zurigo ha avuto difficoltà ad accedere alle liquidità a prezzi ragionevoli.

Il pacchetto di salvataggio da 50 miliardi di franchi decretato mercoledì dalla Banca Centrale Svizzera, dopo una giornata nera in borsa, ha dato alla banca solo una breve tregua.

Le autorità di regolamentazione e il Governo federale hanno dovuto affrontare un’immensa pressione da parte dei principali partner economici della Svizzera per risanare la situazione prima degenerasse e contaminasse la finanza internazionale.

Secondo il Financial Times e il Blick, i clienti della banca hanno ritirato 10 miliardi di franchi svizzeri in un solo giorno alla fine della scorsa settimana.

UBS, da paria a salvatore

UBS, che ha impiegato diversi anni per riprendersi dallo shock della crisi finanziaria del 2008 e ha potuto contare su massiccio intervento statale, sta iniziando a raccogliere i frutti dei suoi sforzi. Ci sono volute però molte pressioni da parte delle autorità prima che le sfere dirigenziali della banca accettassero di assumere il ruolo di salvatore di Credit Suisse.

Anche la Commissione per la concorrenza potrebbe sollevare dei dubbi a seconda della configurazione dell’acquisizione.

Le discussioni si sono concentrate anche sul destino del ramo svizzero del Credit Suisse, una delle parti redditizie del gruppo, che l’anno scorso ha perso 7,3 miliardi di franchi svizzeri e prevede ancora perdite “sostanziali” nel 2023.

Questo ramo comprende il retail banking e i prestiti alle PMI. Una delle strade prese in considerazione dagli analisti è la quotazione in borsa, che potrebbe limitare i licenziamenti in Svizzera a causa della duplicazione delle attività di UBS.

Domenica, il sindacato svizzero dei banchieri ha “chiesto” la partecipazione delle parti sociali alle discussioni, vista la posta in gioco “enorme” per i posti di lavoro.

Il sospiro di sollievo europeo

La presidente della Banca centrale europea (BCE) Christine Lagarde ha elogiato domenica la “rapida azione” delle autorità svizzere nel facilitare l’acquisizione del gruppo bancario Credit Suisse da parte di UBS, affermando che le decisioni “contribuiranno a ripristinare condizioni di mercato ordinate”.

Queste decisioni aiuteranno anche a “garantire la stabilità finanziaria”, ha aggiunto Lagarde in un comunicato, assicurando che “il settore bancario dell’eurozona è resistente, con forti posizioni di capitale e liquidità”.Parole chiave:

SWI swissinfo.ch – succursale della Società svizzera di radiotelevisione SRG SSR ![]()

19/03/23 Corriere: anche i ricchi piangono…

17/03/23 Titan: autopsia di un Bank Run

Sei seduto nel tuo cinema locale e qualcuno dall’ultima fila urla “fuoco!” Cosa fai? Se ti precipiti verso le uscite, verrai schiacciato da una fuga precipitosa di altri clienti in preda al panico. Se resti fermo per aspettare di vedere se il fuoco c’è davvero, potresti restare intrappolato. In altre parole, è uno scenario “perdi\perdi”.

Il sistema bancario e i suoi depositanti si sono imbattuti in uno scenario simile “perdi\perdi” nell’ultima settimana. La Silicon Valley Bank, un ingranaggio cruciale del volano delle startup e all’epoca la sedicesima banca più grande della nazione, è crollata dopo aver subito una corsa ai depositi .

I depositi sono la linfa vitale di una banca. La premessa è semplice: le banche pagano ai depositanti un tasso di interesse per tenere i loro soldi in banca; in cambio del (piccolo) interesse che la banca paga sui depositi, la banca presta il capitale dei depositanti a tassi di interesse più elevati. Le banche catturano lo spread come profitto.

Questa pratica è legale, è regolamentata e funziona. Tuttavia, quando tutti decidono di aver bisogno subito dei propri soldi, la banca è in difficoltà.

Spero che tu abbia visto il film “La vita è meravigliosa” (di Frank Capra) . Oltre ad essere un classico ritrasmesso in televisione ad ogni Natale, ha un’iconica scena di banca in cui i clienti arrabbiati si mettono in fila alla cassa e chiedono i loro soldi. Durante la corsa, George, il personaggio principale del film e direttore di banca locale, ricorda ai clienti che i loro soldi sono rinchiusi nei mutui delle loro case e negli affari degli altri. Comprendendo che la banca crollerà se tutti ritirano tutti i loro soldi, i clienti prendono con calma ciò di cui hanno bisogno per tirare avanti e la banca sopravvive alla corsa.

L’amministratore delegato della Silicon Valley Bank ha cercato di comportarsi come George. Ma sfortunatamente, nell’era degli smartphone, dove il traffico di informazioni può muoversi in modo virale, una banca non ha una vera difesa se inizia un incendio istantaneo.

I gruppi di WhatsApp e le catene di e-mail con migliaia di fondatori/CEO e investitori sono rapidamente diventati camere di risonanza per le cattive notizie. Nessuno voleva essere l’ultima persona rimasta nel cinema in fiamme in questo scenario perdente, quindi si sono affrettati a prelevare tramite i loro smartphone.

La Silicon Valley Bank ha elaborato oltre 42 miliardi di dollari di prelievi in sole 24 ore. Per mettere questo nel contesto, la corsa agli sportelli precedentemente più grande è stata alla Washington Mutual nel 2008 e ha totalizzato 16,7 miliardi di dollari in dieci giorni. In termini di dollari in uscita al minuto, SVB era 25 volte.

Essere in grado di effettuare operazioni bancarie in modo digitale è sicuramente una caratteristica. Un gruppo ansioso che provoca la scomparsa di una banca – dai propri smartphone – è sicuramente un bug.

L’unica soluzione disponibile era un pieno intervento del governo. Ma in futuro, dovremo avere qualcosa di diverso. La capacità di innescare una mina antiuomo con un singolo tweet è un potere pericoloso.

Buon fine settimana.

15/03/23 Sole 24 Ore:Sul crack di Svb la Fed è partita con il piede sbagliato

Donato Masciandaro

Sul caso Silicon Valley Bank, o Svb, la Fed è partita col piede sbagliato. Salvare tutti i depositanti di una banca, affermando che non pagheranno i contribuenti, senza però specificare che quella banca è un caso speciale significa aumentare i rischi che, a causa di annunzio ambiguo, aumenti l’instabilità finanziaria. Che è lo stesso errore fatto nel 2008. In quella occasione la Fed di errore ne commise un altro, fatale: guardare solo ai rischi inflazionistici, anche a causa delle pressioni politiche.

Riavvolgiamo il nastro delle dichiarazioni ufficiali. La prima rilevante è del 7 marzo. Jay Powell, di fronte al Senato, ha illustrato lo stato dell’arte della politica monetaria. Un quadro in cui non c’è alcun riferimento a quelli che sono i due elefanti nella stanza di cui la Fed dovrebbe tener conto: il debito pubblico americano e i rischi di instabilità finanziaria. L’unica attenzione è per il rischio inflazione. È un quadro identico a quello che la Fed aveva in mente nei mesi del 2008 che precedettero la crisi di Lehman Brothers, come si evince dalla lettura dei verbali delle loro riunioni. La seconda dichiarazione è quella di domenica, in cui, di fronte alle notizie negative che si stavano accumulando su Svb, con un comunicato congiunto la Fed, il Tesoro e la Federal Deposit Insurance Corporation affermavano che tutti i depositanti della Svb saranno garantiti, e nello stesso tempo i costi di tale garanzia non graveranno sui contribuenti. È una dichiarazione con due novità: da un lato, è una deroga alle leggi: la protezione di un deposito bancario vale fino ai 250mila dollari. Dall’altro lato, si affermano che i costi verranno sostenuti dalle banche, cioè dal settore privato.

È credibile questo annunzio? Solo se si specifica che una simile rete di protezione, incondizionata e privata, vale esclusivamente per il salvataggio di Svb, o al massimo di altre banche simili a Svb, una banca che ha come suoi debitori e creditori imprese ad alto rischio, i cui comportamenti hanno causato una crisi di illiquidità, poi divenuta di insolvenza. Per altre crisi di liquidità, deve essere sufficiente la terza novità della dichiarazione di domenica: la disponibilità della Fed a fare credito a quelle banche in possesso di garanzie solide. Ma nel comunicato di domenica non c’è nulla. Così come è scritto, l’annunzio è ambiguo. Quindi l’effetto positivo alla Ulisse, cioè la credibilità, ne viene intaccata, mentre l’effetto negativo Pizia di Delfi – l’arbitraria interpretazione – viene esaltato: chi può credere al fatto che sempre e comunque tutti i depositi saranno tutelati, per giunta senza costi per lo Stato?

Lo stesso tipo di errore la Fed lo commise nei mesi che andarono dal marzo 2008, momento in cui venne organizzato il salvataggio della banca Bear Stearns, al settembre 2008, quando non venne salvata Lehman Brothers. Salvata Bear Stearns, non venne chiarita la natura eccezionale dell’intervento, nonostante la perdurante volatilità dei mercati. Di fronte al cosidetto riprezzamento del rischio, la Fed non contribuì a ridurre l’incertezza, ma verosimilmente la accentuò con la sua ambiguità.

La Fed si trovò così innanzi un dilemma: ridurre i tassi, per diminuire i rischi di instabilità finanziaria, o innalzarli, per contrastare una inflazione crescente? La scelta fu la seconda opzione, presa con tanta decisione che nella riunione del 16 settembre 2008, il giorno dopo il crollo di Lehman, il consiglio della Fed dedicò al rischio instabilità finanziaria il 3% del suo tempo, mentre tutta la discussione fu mopolizzata dal rischio inflazione, a cui venne dedicato l’ 80% dell’incontro. Perché tanta indifferenza? Semplice: dopo aver trascurato per sei mesi il rischio instabilità con la sua ambiguità, sarebbe stato politicamente insostenibile per la Fed ammettere di aver sbagliato. Fu un disastro.

Auguriamoci che a Washington, dopo esser partiti con il piede sbagliato, torni la memoria.

Condividi via PressReader

Connettere le persone attraverso le notizie

12/03/23 Financial Times: SVB ha finanziato la tecnologia quando tutti gli altri ci ignoravano.

De profundis per la Silicon Valley Bank – bello l’accostamento con il Monte dei Paschi di Siena per il – devastante – impatto sulle rispettive comunità

Indipendentemente dalle ragioni del crollo della banca, lascia un enorme buco per la scena delle start-up

lo scrittore è un partner di Sequoia Capital

Non molto suggerisce una connessione tra Siena, la più maestosa delle città collinari della Toscana, e le pianure di Santa Clara, la città nel nord della California che ospita il parco a tema Great America e lo stadio Levi’s, sede dei San Francisco 49ers. Ma c’è un collegamento ed è diventato dolorosamente ovvio negli ultimi giorni.

A Siena, la banca del Monte dei Paschi di Siena ha occupato un ruolo fondamentale nella comunità circostante sin dalla sua formazione nel 1472 A Santa Clara, la Silicon Valley Bank – o SVB come è diventata nota – ha guadagnato la reputazione di essere un pilastro dell’industria tecnologica, dalla sua apertura nel 1983.

La storia e i dettagli di ogni banca sono mondi a parte. Eppure, dal 2013, quando il Monte dei Paschi di Siena si è sciolto per diventare un’ombra del suo passato, la comunità locale ha sentito il colpo. Le imprese hanno trovato più difficile ottenere finanziamenti e molte organizzazioni comunitarie hanno perso una fonte di sostegno vitale. Sia Siena che la campagna circostante sono più povere a causa dei problemi della banca.

Per quelli di noi che hanno lavorato nella Silicon Valley negli ultimi quarant’anni, SVB è stato il nostro partner commerciale più importante. Fino a questa settimana abbiamo sempre raccomandato ai fondatori di stat-up , dopo che avevamo deciso di fare un investimento nelle loro società, di aprire immediatamente un conto bancario presso SVB. (Parte dell’attività dei fondi di SVB ha anche investimenti nei fondi di Sequoia).

Non è un caso che il programma Atlas di Stripe, che consente alle aziende al di fuori degli Stati Uniti di formare una società statunitense, abbia utilizzato SVB come banca. (Sequoia è il più grande investitore di Stripe.)

Prima che SVB prendesse vita, era difficile, se non impossibile, per una start-up assicurarsi un rapporto con una grande banca consolidata. Le piccole società tecnologiche della costa occidentale erano incomprensibili o insignificanti per le grandi banche della costa orientale i cui clienti includevano compagnie aeree internazionali, industria pesante e rivenditori nazionali. Le nostre aziende, spesso avviate da persone ventenni, sono state bypassate o ignorate.

Mentre la tecnologia si insinuava in ogni fessura dell’economia, SVB seguì gradualmente. La banca ha aperto uffici dove era vivo il fermento imprenditoriale, sia negli Stati Uniti che all’estero. Come tutti noi, SVB ha avuto i suoi alti e bassi, ma si è in gran parte attenuto al suo lavoro a maglia e le sue fortune hanno rispecchiato quelle dell’economia start-up.

In modo perverso, SVB ha pagato un prezzo per la sua lealtà. Si dirà molto sulle ragioni della sua scomparsa, ma pochi si soffermaranno su ciò che lo ha reso speciale per quelli di noi della Silicon Valley. SVB è rimasta vicina alle sue radici e ai suoi clienti. Quando è crollata quasi tutti i suoi 40.000 clienti erano aziende tecnologiche – una goccia nel secchio per le grandi banche.

SVB era come il mercato locale dove le persone dietro i banchi conoscono i nomi dei loro clienti, hanno un sorriso pronto ma fanno comunque pagare il prezzo corrente quando vendono un taglio di carne. Quando una piccola azienda tecnologica ha avuto difficoltà, sapevamo che avremmo avuto un’udienza ben disposta, ma anche che avremmo dovuto pagare per il sevizio.

Nella più ampia comunità della Silicon Valley, SVB e i suoi numerosi dipendenti si poteva sempre contare, tranquillamente e modestamente, per sostenere gli studenti che si iscrivono al college, curare gli orti comunitari, fornire banche alimentari o fornire compagnia agli anziani.

Sono sicuro che molti guarderanno felici alla sua scomparsa e che sui social gli arrabbiati ridacchieranno allegramente di come l’industria tecnologica abbia appena ricevuto una sculacciata. Così sia. Non stiamo cercando trattamenti speciali o dispense. Se una banca fallisce – anche se è la nostra banca – questo è il prezzo che paghiamo per vivere in un’economia in cui il successo viene premiato e i passi falsi vengono puniti. Ma se non vengono prese misure adeguate per garantire che decine di migliaia di imprenditori possano soddisfare i loro buste paga e altri obblighi, gli Stati Uniti che tengono un numero qualsiasi di tecnologie rivoluzionarie saranno sostanzialmente indebolite.

Eppure, quando una comunità perde la sua banca, sia in una città collinare toscana che sulla costa del Pacifico, è come avere una morte in famiglia. Ancora una volta, i destini di migliaia di piccole aziende tecnologiche e la vitalità dell’economia start-up torneranno nelle mani di estranei, e gli Stati Uniti saranno tutti più poveri.

13/03/23 Ark: La scomparsa di Silvergate Capital, Silicon Valley Bank e Signature Bank dovrebbe inviare un messaggio forte alla Fed

Mercoledì scorso, durante una settimana storica per i mercati bancari e finanziari, Silvergate Capital ha annunciato di essere entrata in amministrazione controllata della Federal Deposit Insurance Corporation (FDIC) e di liquidare le attività e liquidare le operazioni. Silvergate si rivolgeva agli investitori istituzionali che cercavano di trasferire la valuta emessa dal governo (fiat) agli scambi di criptovalute. Prendendo i depositi fiat e instradandoli attraverso il suo Silvergate Exchange Network (SEN), Silvergate ha aumentato i depositi relativi alle criptovalute di oltre sei volte in due anni, da meno di $ 2 miliardi all’inizio del 2020 a ~ $ 13 miliardi nel 2022. Dopo il crollo di FTX lo scorso novembre, i suoi clienti hanno iniziato a prelevare depositi, che Silvergate ha onorato inizialmente liquidando le attività in bilancio e attingendo alla Federal Home Loan Bank di San Francisco per una linea di credito . All’inizio di marzo, tuttavia, citando le procedure di audit e le indagini normative, la società ha ritardato il deposito di 10-K e una settimana dopo è finita in amministrazione controllata FDIC. Prima della sua scomparsa, diverse società di criptovalute, tra cui Coinbase, hanno spostato le proprie attività bancarie da Silvergate ad altre banche crittografiche come Signature Bank.

Venerdì, in risposta a una corsa agli sportelli, la FDIC ha preso il controllo della Silicon Valley Bank (SVB). Profondamente intrecciata con le comunità di startup e venture capital a livello globale, SVB non solo ha sottoscritto la maggior parte delle società sostenute da venture capital negli Stati Uniti, ma ha anche esteso prestiti commerciali e personali alle startup e ai loro dipendenti ed è stata il partner bancario per molti venture capital fondi. Le azioni di SVB sono scese del 60% giovedì dopo che la società ha annunciato mercoledì che intende raccogliere $ 2,25 miliardi di azioni per coprire una perdita di $ 1,8 miliardi causata dalla liquidazione del suo portafoglio di titoli disponibili per la vendita. Diversi importanti Venture Funds hanno esortato le loro società in portafoglio a ritirare i fondi a seguito del brusco aumento di capitale e della liquidazione del portafoglio. Venerdì mattina, la Securities and Exchange Commission (SEC) degli Stati Uniti ha interrotto le negoziazioni di SVB ea mezzogiorno la FDIC aveva preso il controllo.

Come Silvergate, SVB aveva aumentato la sua base di deposito in modo aggressivo, da $ 60 miliardi nel 2020 a $ 190 miliardi nel 2022, alimentata dal boom del finanziamento di rischio. Scommettendo sui continui bassi tassi di interesse e sulla crescita dei depositi, ha investito la maggior parte del guadagno inaspettato in un portafoglio di $ 120 miliardi di titoli ipotecari a lungo termine e obbligazioni municipali che hanno reso in media meno del 2% . La maggior parte di questi investimenti è finita in una categoria chiamata “detenuti fino alla scadenza”: che non contabilizzerebbero perdite mark-to-market se non in caso di vendita. Con l’aumento dei tassi di interesse e il prosciugamento dei finanziamenti di rischio, tuttavia, i deflussi di depositi hanno guadagnato slancio, aumentando la probabilità che i titoli detenuti fino alla scadenza di SVB sarebbero stati messi in vendita, riconoscendo potenzialmente $ 15 miliardi di perdite non realizzate che avrebbero potuto mandare in bancarotta la banca.

Sebbene la FDIC abbia intrapreso un’azione decisiva per garantire il pieno accesso ai depositi, assicurati e non assicurati, sia per SVB che per Signature Bank, anch’essa chiusa dalle autorità di regolamentazione, i consumatori e le imprese potrebbero essere reticenti a impegnarsi con banche diverse dalle SIB altamente regolamentate (banche di rilevanza sistemica), note anche come banche dei centri monetari. Le banche regionali potrebbero avere difficoltà a recuperare trazione nella crescita dei depositi. Una serie di recenti insolvenze strategiche nello spazio immobiliare commerciale potrebbe aggiungere la beffa al danno, poiché le banche regionali sono molto più esposte delle banche sistemiche ai prestiti immobiliari commerciali.

Per riflettere su come questi eventi del settore finanziario potrebbero cambiare la conversazione alla Federal Reserve (Fed) degli Stati Uniti, invitiamo i lettori ad ascoltare l’episodio del 10 marzo di In The Know With Cathie Wood: Is The Fed Listening? Si spera che la Fed stia cominciando a capire il suo ruolo in questa crisi in corso: focalizzata sugli indicatori in ritardo, ha alzato i tassi di interesse di 19 volte senza precedenti in meno di un anno. Il mercato obbligazionario ha avvertito la Fed per circa nove mesi che si stavano preparando problemi. Come misurato dalla differenza tra i rendimenti dei Treasury statunitensi a 10 e 2 anni, la curva dei rendimenti si è invertita lo scorso luglio. La scorsa settimana, l’inversione ha toccato ~100 punti base (~1%), un estremo che non si vedeva dai tempi della Fed guidata da Volcker nel 1981. Adeguandosi al livello dei tassi di interesse, tuttavia, l’inversione non ha precedenti nell’esperienza del secondo dopoguerra: 100 punti base punti (o 1%) su rendimenti obbligazionari a lungo termine del 4% suggerisce qualcosa di molto più serio riguardo alle condizioni finanziarie rispetto a 100 punti base (1%) su 15% nel 1981. A nostro avviso, la Fed non avrà altra scelta che rispondere con tassi di interesse.

13/03/23 ancora Bill Ackman

Gli eventi recenti hanno chiarito nella mente dell’americano medio che c’è il rischio che possa perdere denaro facendo qualcosa che prima consideravano sicuro: essere un depositante. Abbiamo avuto un sistema a due livelli dalla GFC (la crisi finanziaria globale del 2008 causata dai mutui subprime) in avanti dove alcune grandi banche (troppo grandi per fallire) hanno il sostegno esplicito del contribuente e il resto ha $ 250.000 di assicurazione sui depositi. Questo sistema a due livelli ha funzionato finché non ha funzionato.

In un mondo con @Twitter – velocità di diffusione delle informazioni e conti bancari abilitati per smartphone in cui i prelievi possono essere effettuati con la semplice pressione di un pulsante, nessuna banca è al sicuro da una corsa a meno che il depositante non abbia un’esplicita garanzia del governo che assicura che abbiano sempre accesso completo al valore totale dei loro depositi. Senza questa garanzia, le banche non di rilevanza sistemica (banche non SIB) continueranno probabilmente a subire ingenti prelievi.

Questo problema è aggravato dal mercato azionario. I consumatori ora capiscono che quando un titolo bancario crolla, è solo una questione di giorni prima che la banca fallisca a causa delle richieste di liquidità da parte dei loro depositanti.

Le ricompense per essere un depositante sono minime rispetto al rischio di perdita derivante dalla perdita dell’accesso ai fondi necessari per gestire la tua attività o la tua famiglia. Fino a quando questo problema non sarà risolto, il nostro sistema bancario è a rischio. Più tempo il pubblico è esposto a un periodo di incertezza, maggiore è il rischio di deposito impresso nella mente del pubblico.

Questo è il motivo per cui è di fondamentale importanza che il nostro governo non riponga prontamente piena fiducia e credito dietro il nostro sistema di deposito.

Se infatti il tuo deposito è sicuro se una banca fallisce, come in SVB e Signature, allora perché è difficile per il governo confermare che il tuo deposito è buono quando la tua banca è ancora operativa?

Abbiamo bisogno di una garanzia di deposito temporanea a livello di sistema che rimarrà in vigore fino a quando il nostro programma di garanzia di deposito antiquato da $ 250.000 non sarà modernizzato. Poiché questo nuovo sistema non può essere creato in un fine settimana, abbiamo bisogno di una misura tampone per superare i prossimi giorni e settimane.

L’alternativa è un fallimento bancario dopo l’altro. I tre più deboli sono già caduti. Il mercato ti sta già dicendo chi è il numero quattro. Non è così che si mantiene la fiducia in un sistema bancario.

Infine, più banche falliscono, più alto sarà il costo del capitale per le banche non SIB. Ciò avrà un profondo impatto a lungo termine sul costo del capitale per le piccole e medie imprese, un costo che è già aumentato in modo sostanziale a causa del generale aumento dei tassi. Non è utile esercitare una pressione ancora maggiore su questi fattori di fondamentale importanza per la nostra economia.

13/03/23 Briefing: Il mercato non è ancora convinto che il problema bancario sia stato risolto

Ultimo aggiornamento: 13-Mar-23 09:05 ET | Archivio

Domenica, il segretario al Tesoro Yellen, il presidente del consiglio di amministrazione della Federal Reserve Powell e il presidente della FDIC Gruenberg hanno rilasciato una dichiarazione congiunta che indica che saranno prese misure “…per proteggere l’economia degli Stati Uniti rafforzando la fiducia del pubblico nel nostro sistema bancario”.

Un passo è stato quello di proteggere completamente tutti i depositanti della Silicon Valley Bank (SIVB) e della Signature Bank of New York (SBNY), l’ultima delle quali è stata commissariata durante il fine settimana, e il secondo passo è stato fatto dalla Fed per introdurre un Bank Term Funding Program (BTFP) che aiuterà a garantire che le banche “…abbiano la capacità soddisfare le esigenze di tutti i loro depositanti”.

Uff! Problema risolto, giusto? Non esattamente. Basta guardare il mercato dei titoli di stato per capire che questo problema non è risolto.

Il rendimento dei Tresaury Bill a 2 anni è sceso di altri 41 punti base al 4,17% e il rendimento di quello a 10 anni è sceso di 22 punti base al 3,48%. Guardare le azioni delle banche non genera nemmeno molta fiducia nel fatto che il problema sia stato risolto.

First Republic (FRC) è in calo del 64% nel trading pre-mercato e PacWest Bancorp (PACW) è in calo del 45% anche se entrambe le banche hanno rilasciato dichiarazioni che evidenziano le loro forti posizioni di capitale. Per buona misura, Comerica (CMA) è in calo del 21%, KeyCorp (KEY) è in calo del 13,5%, Charles Schwab (SCHW) è in calo del 9,4%, Truist Financial (TFC) è in calo del 5,4%, Bank of America (BAC) è in calo del 3,9% e JPMorgan Chase (JPM) è addirittura in calo

Sì, questo problema non è ancora risolto — almeno non nella mente del mercato.

Uno dei maggiori problemi qui a nostro avviso è un problema di credibilità. La velocità con cui la banca della Silicon Valley è crollata fa sembrare che la Fed fosse addormentata come regolatore; tanto che il presidente della Fed Powell non ha lanciato alcun allarme sulle questioni bancarie nella sua testimonianza semestrale di politica monetaria la scorsa settimana.

Roger Altman l’ha detto bene sulla CNBC prima quando ha detto che abbiamo una situazione qui in cui SVB Financial non era considerata un istituto finanziario di importanza sistemica (SIFI), eppure la risposta dei funzionari ora si allinea con quella che suggerirebbe che lo sia. Il presidente Biden sta parlando ora della questione e della risposta del governo ad essa.

Un altro problema è la soluzione pubblicizzata stessa. Quando un programma viene messo insieme così rapidamente come lo era il BTFP, crea la convinzione che il problema con le banche sia più grande di quanto chiunque pensasse. La garanzia effettiva ora di tutti i depositi si è aggiunta a questo pensiero.

Il messaggio delle autorità è che non ci sarà alcun salvataggio governativo delle banche e che i contribuenti non sopporteranno alcun costo. Forse sì, ma i consumatori lo faranno in quanto i requisiti di capitale per le banche più piccole sono inclini a salire sulla scia di questo esplosione, rendendo il costo del credito più costoso in futuro e gli standard di prestito bancario più restrittivi.

Questi fattori saranno impedimenti a una crescita più forte. Questa comprensione sta contribuendo alle aspettative che la crescita economica rallenterà bruscamente nei prossimi mesi, se non addirittura andare in contrazione, il che si riflette nel rally che stiamo vedendo nel mercato del Titoli di Stato.

Anche il mercato dei futures dei fed funds ne sta prendendo atto. Lo strumento CME FedWatch mostra attualmente una probabilità del 54,2% di nessun aumento dei tassi alla riunione del FOMC di marzo ora e solo una probabilità del 45,8% di un aumento dei tassi di 25 punti base. Poco dopo la testimonianza del presidente della Fed Powell martedì scorso, c’era una probabilità del 78,6% di un aumento del tasso di 50 punti base alla riunione del FOMC di marzo.

Oh, e per non dimenticare, l’indice dei prezzi al consumo di febbraio sarà pubblicato domani. Ciò potrebbe mettere il mercato in una grande agitazione se è più caldo del previsto, poiché la Fed per essere credibile con il suo forte impegno a riportare l’inflazione al 2,00% dovrà considerare l’aumento dei tassi in un momento in cui si comporta come se avesse a che fare con un problema bancario sistemico.

Quello che ha ora è un problema di credibilità.

Nonostante gli sforzi pubblicizzati per proteggere i depositanti e per garantire che le banche abbiano la liquidità di cui hanno bisogno per soddisfare le esigenze di tutti i loro depositanti, i futures S&P 500 sono in calo di 33 punti e sono scambiati dello 0,9% al di sotto del fair value, i futures Nasdaq 100 sono in calo di 73 punti e sono scambiati dello 0,6% al di sotto

L’indice di volatilità CBOE è aumentato del 21,9% a 30,23.

Sembra un mercato che vede un problema che deve ancora essere risolto.

13/03/23 Bill Ackman spiega bene il “ non salvataggio”

Questo non è stato un salvataggio. Durante la GFC, (la precedente crisi dei mutui subprime nel 2008) il governo ha iniettato denaro dei contribuenti sotto forma di azioni privilegiate nelle banche. Gli obbligazionisti erano protetti e gli azionisti erano diluiti a vari livelli. Il denaro dei contribuenti è stato messo a rischio. Molte persone che hanno sbagliato hanno subito conseguenze minime o nulle. Quelli erano salvataggi.

Qui azionisti e obbligazionisti sono stati spazzati via. Il fondo assicurativo @FDICgov capitalizzato dai premi pagati dalle banche assorbirà eventuali perdite. Il fondo recupererà eventuali perdite accertando maggiori premi sulle banche.

Se @FDICgov @USTreasury e @federalreserve non fossero intervenuti oggi, avremmo avuto una corsa agli sportelli degli anni ’30 che sarebbe continuata lunedì, causando enormi danni economici e difficoltà a milioni di persone.

Altre banche probabilmente falliranno nonostante l’intervento, ma ora abbiamo una tabella di marcia chiara su come il governo le gestirà.

I consigli di amministrazione e i dirigenti delle banche hanno ricevuto un enorme campanello d’allarme. Essere un direttore o un amministratore delegato di una banca che fallisce non è divertente: anni di contenziosi, indagini normative, responsabilità personale, potenziali accuse civili e penali ed enormi danni alla reputazione.

Il nostro governo ha fatto la cosa giusta. Questo non è stato un salvataggio in nessuna forma. Chi ha sbagliato ne pagherà le conseguenze. Gli investitori che non hanno adeguatamente supervisionato le loro banche saranno azzerati e gli obbligazionisti subiranno un destino simile.

È importante sottolineare che il nostro governo ha inviato un messaggio che i depositanti possono fidarsi del sistema bancario. Senza questa fiducia, ci ritroviamo con tre o forse quattro banche troppo grandi per fallire in cui il contribuente è esplicitamente alle prese e il nostro sistema nazionale di banche comunitarie e regionali è un brindisi.

Il nostro governo ha fatto la cosa giusta per il paese. Siamo molto fortunati che sia stato così.

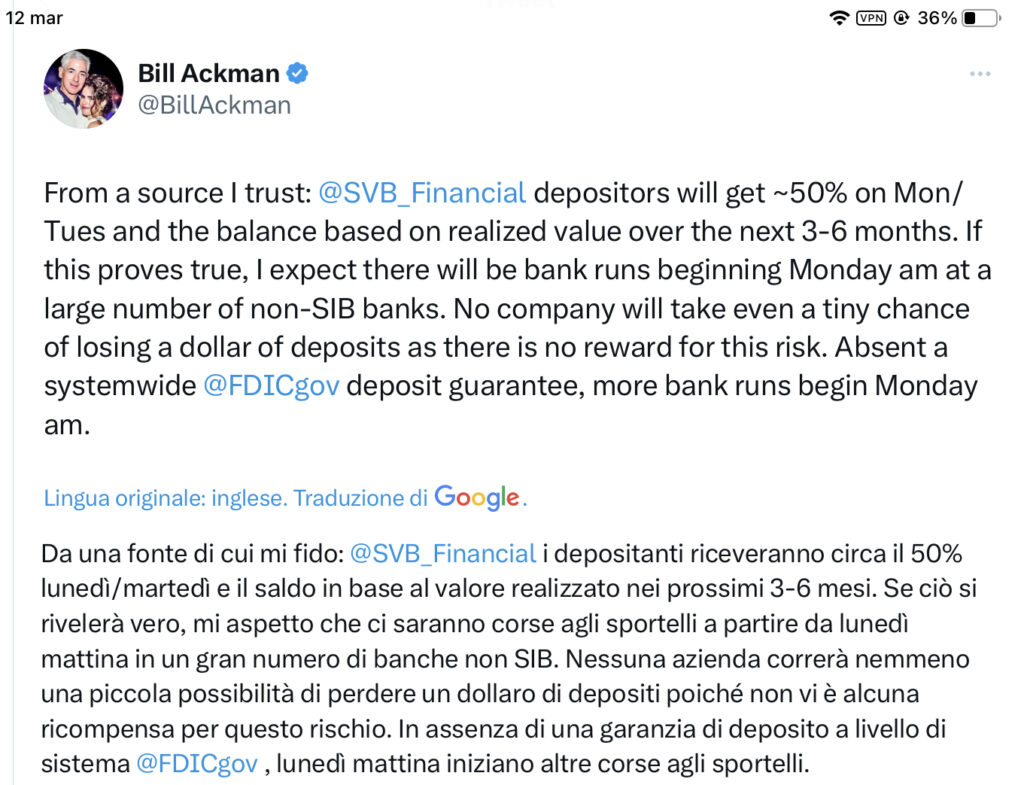

12/03/23 forse riescono a metterci una pezza non per la SVB che ormai è andata ma per evitare il crollo a catena delle altre banche

Forse hanno trovato la maniera di metterci una pezza senza far perdere la faccia alla Jellen: la Fed darà alle banche fondi garantiti da titoli valutandoli 100 anche se valgono 70 o 80 Di fatto è come se glieli comperasse a 100 invece che al prezzo di mercato, evitando così le perdite…. Ovviamente lo puo’ fare perché i soldi se li stampa lei. Questo dovrebbe tranquillizzare il mercato. – forse

12/03/23 Bill Ackman prevede la corsa agli sportelli per lunedì

11/03/23 che il principe Harry non fosse il più sveglio della famiglia lo si intuiva… ma farsi fregare così…

11/03/23 Sole 24 Ore: le banche USA spaventano le Borse

10/03/23 Forbes: Silicon Valley Bank: come fallisce una banca

La Silicon Valley Bank è stata chiusa dalle autorità di regolamentazione venerdì 10 marzo, nel più grande fallimento bancario dal 2008. La banca aveva 209 miliardi di dollari di attività alla fine del 2022. I fallimenti bancari possono venire da varie cause: frode, cattivi prestiti o una mancata corrispondenza di attività e passività. Sembra che la mancata corrispondenza tra attività e passività fosse alla base dei problemi della banca.

Una banca prende depositi da clienti, che potrebbero essere individui o aziende. Poi investe la maggior parte di quei depositi in prestiti o titoli, ma mantiene un po’ di denaro in riserva per quando un depositante vuole indietro i soldi. La Silicon Valley Bank non era la tua tipica banca, che di per sé non è una critica. La maggior parte dei loro depositi proveniva da grandi aziende che facevano parte del settore tecnologico. Ad esempio, una start-up riceve 100 milioni di dollari da un fondo di venture capital. Parca quei soldi alla sua banca locale. Un’altra società potrebbe avere un tesoriere che ottiene il miglior tasso di interesse a breve termine possibile investendo in carta commerciale e altri strumenti finanziari. Ma il direttore finanziario della start-up non è assunto per nutrire cinque punti base in più dalla disponibilità in contanti; il CFO ha problemi più grandi da affrontare e pochi membri del personale da aiutare. Quindi il CFO usa la banca.

La banca riconosce che questa base di deposito richiede liquidità. La maggior parte delle banche mette la maggior parte delle loro attività in prestiti, ma la maggior parte delle banche ha molti piccoli depositanti che non avranno bisogno dei loro soldi all’improvviso. Quindi la Silicon Valley Bank ha messo la maggior parte del suo patrimonio in titoli del tesoro degli Stati Uniti. Non c’è rischio di credito, quindi sembra sicuro.

Sfortunatamente, i migliori rendimenti si trovano di solito sulle obbligazioni a lungo termine piuttosto che sulle commercial papera a breve termine. Il problema con le obbligazioni a lungo termine è che quando i tassi di interesse aumentano, il valore delle vecchie obbligazioni, che pagano ancora il vecchio tasso di interesse, scende.

La società madre della Silicon Valley Bank, SVP Financial Corp., ha riferito alla fine del 2022 che le sue obbligazioni valevano 117 miliardi di dollari ma erano state acquistate per 127 miliardi di dollari. E quella differenza è salita a razzo con l’aumento dei tassi di interesse. L’obbligazione del tesoro a 10 anni, ad esempio, ha chiuso l’anno al 3,88% ma ha raggiunto il 4,08% all’inizio di marzo. L’aumento dei tassi di interesse ha creato una perdita ancora maggiore per la banca.

Tuttavia, i dati finanziari disponibili al pubblico mi suggeriscono che la banca era ancora solvibile quando era chiusa, solvente ma in difficoltà. Il problema è venuto dai depositanti aziendali. L’assicurazione FDIC copre solo depositi fino a 250.000 dollari. Una società con 100 milioni di dollari di depositi è solo un creditore non garantito. Ed è facile per un’azienda spostare i suoi soldi da una banca all’altra, o comprare buoni del tesoro o carta commerciale. Quindi, quando è sembrato ai depositanti aziendali che la Silicon Valley Bank fosse in difficoltà, la risposta intelligente e facile è stata quella di prelevare denaro.

Man mano che più soldi lasciavano la banca, questa liquidava i titoli. Ad un certo punto, la banca sarebbe rimasta con beni illiquidi: prestiti, locazioni, locali e attrezzature bancarie. Tali attività hanno un valore reale ma non possono essere convertite rapidamente in contanti, il che significa che alcuni depositanti non sarebbero in grado di ottenere immediatamente i loro soldi.

Le lezioni di questo fallimento bancario si applicano a molte aziende, non solo alle banche. Per prima cosa capire le passività, soprattutto quanto velocemente i creditori possono chiedere il rimborso. In secondo luogo, capire quanto velocemente le attività possono essere convertite in contanti per soddisfare le richieste dei creditori. In terzo luogo, riconoscere che le attività a lungo termine di solito perdono valore di mercato quando i tassi di interesse aumentano. Di conseguenza, il pericolo sta nel prendere in prestito a breve termine per prestare a lungo termine. I banchieri hanno imparato questa lezione prima. Ma come disse una volta il grande marinaio Bernard Moitessier, le migliori lezioni della vita devono essere apprese molte volte.

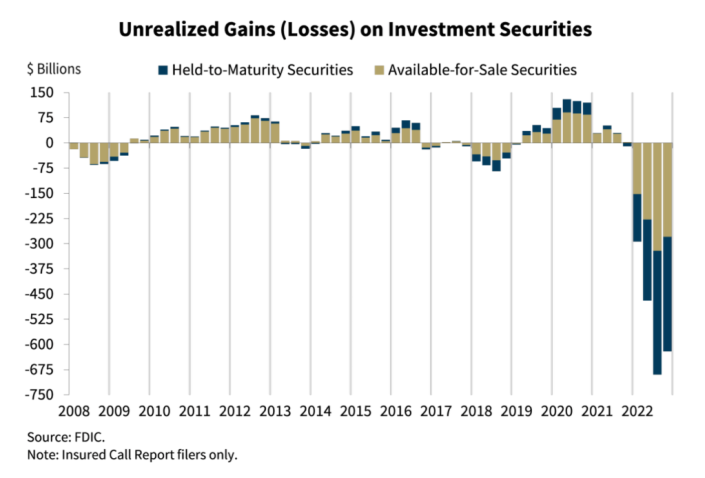

10/03/23 Fortune: Il crollo della SVB evidenzia un buco da 620 miliardi di dollari in agguato nei bilanci delle banche

Christiaan Hetzner

Martin Gruenberg non avrebbe potuto scegliere un momento più preveggente per segnalare i rischi nel settore bancario statunitense.

Lunedì, il presidente della Federal Deposit Insurance Corporation (FDIC), l’agenzia che sospone i depositanti, ha affrontato i rischi che le banche statunitensi hanno dovuto affrontare tre anni dopo lo scoppio della pandemia. Il principale tra loro era il rischio di una “bank run” (corsa agli sportelli per prelevare).

L’industria è diventata vulnerabile dopo che l’aumento dei tassi di interesse del 4,5% della Federal Reserve, lanciato in questo periodo l’anno scorso, ha aperto un potenziale buco di 620 miliardi di dollari nel bilancio collettivo del settore mentre il valore degli investimenti obbligazionari delle banche è crollato, secondo la FDIC.

Gruenberg ha avvertito che queste perdite non realizzate “indeboliscono la capacità di una banca di soddisfare esigenze di liquidità inaspettate” e ha avvertito che la mappatura di una strategia per finanziarsi in modo redditizio si rivelerebbe un “compito complesso e impegnativo” in un ambiente in cui i tassi di interesse sono cambiati così radicalmente negli ultimi 12 mesi.

“Prelievi di depositi significativi non si sono ancora materializzati, ma le banche dovranno osservare attentamente queste tendenze man mano che l’ambiente dei tassi di interesse si evolve”, ha detto a un gruppo di lobby finanziaria.

Solo due giorni dopo, il finanziatore preferito per quasi la metà dei venture capitalist statunitensi ha accecato i mercati con una crisi di cassa causata da un flusso costante di prelievi dai depositi. Entro la fine della settimana, la FDIC di Gruenberg lo ha chiuso.

SVB Financial, la 16a più grande banca statunitense con circa 209 miliardi di dollari di attività, è diventata la seconda più grande banca commerciale nella storia del paese a fallire dopo il crollo di Washington Mutual nel 2008.

SVB Financial aveva minimizzato i rischi del suo portafoglio obbligazionario finito sotto acqua.

Tutto è iniziato quando SVB, soffrendo per la fuga dei depositanti, ha tentato di raccogliere denaro vendendo 21 miliardi di dollari di obbligazioni. In tal modo ha cristallizzato 1,8 miliardi di dollari in perdite precedentemente non contabilizzate sul suo bilancio. Allo stesso tempo SVB Financial ha annunciato piani per raccogliere 2,25 miliardi di dollari in nuovo capitale proprio, principalmente attraverso un’offerta di azioni diluitive, per tappare il buco e ricostruire i buffer normativi.

Gli investitori della società madre della Silicon Valley Bank sono rimasti sbalorditi giovedì. Solo poche settimane prima il CEO Greg Becker aveva annunciato un “forte bilancio”.

“Continuiamo a vedere forza nella nostra attività sottostante”, ha detto a gennaio. Mentre le startup tecnologiche stavano prelevando denaro a livelli “elevate”, ha predetto che questo si sarebbe placato in mezzo a un rinnovato senso di disciplina fiscale che li avrebbe portati ad allungare fino all’ultimo dollaro.

È vero che gli investitori erano stati informati al più tardi dal suo deposito 10-Q (un documento richiesto dalla SEC) il 7 novembre di aver subito perdite non realizzate del suo portafoglio classificato come da “detenere fino alla scadenza (HTM) erano abbastanza grandi da spazzare via tutti i suoi 15,8 miliardi di dollari di capitale azionario. Mentre questo la rendeva teoricamente insolvente in caso di vendita per intero, SVB Financial ha minimizzato i rischi.

Ha detto al Wall Street Journal in un articolo dell’11 novembre che questo rischio non aveva “nessuna implicazioni per SVB perché, come abbiamo detto nella nostra chiamata agli utili del terzo trimestre, non intendiamo vendere i nostri titoli HTM”.

Dopo aver parlato con il capo delle finanze della SVB Dan Beck giorni dopo, gli analisti di J.P. Morgan avevano riaffermato la loro raccomandazione sul sovrappeso e l’obiettivo di prezzo di 375 dollari, sostenendo che i deflussi di deposito sembravano abbastanza gestibili.

“Anche se si verifica uno scenario peggiore, SVB ha più fonti di liquidità disponibili prima ancora di pensare di vendere titoli deprezzati”, ha scritto la banca d’investimento in una nota di ricerca del 15 novembre.

A febbraio, il conduttore di Mad Money della CNBC Jim Cramer ha raccomandato SVB ai suoi spettatori in diretta televisiva quando era ancora scambiato a 320 dollari per azione.

“Il private equity a lungo termine e il capitale di rischio non stanno andando via”, ha detto Cramer. “Essere un banchiere di queste immense riserve di capitale è sempre stato un ottimo affare. Le azioni sono ancora economiche.”

La corsa ai prelevamenti a febbraio ha superato le sue peggiori aspettative

Sfortunatamente per gli azionisti della banca, i clienti di SVB nella scena delle startup tecnologiche si sono rapidamente dimostrati più dissoluti di quanto Becker abbia previsto, rendendo la sua guida di gennaio per il 2023 discutibile nel giro di poche settimane.

Mentre i clienti drenavano le sue riserve, SVB si trovava in un classico disallineamento di liquidità: le passività a breve termine come i depositi erano coperte da attività illiquide a lunga durata come i titoli garantiti da ipoteca che erano andati sotto acqua.

Per ridurre il rischio del suo bilancio, ha venduto la maggior parte dei suoi titoli disponibili per la vendita (AFS) e ha reinvestito i proventi rimanenti in obbligazioni di durata più breve più attraenti che non sarebbero state colpite da una storica inversione della curva di alto rendimento.

“Il consumo di contanti dei clienti… è aumentato ulteriormente a febbraio, con conseguente deposito inferiore a quello previsto”, ha ammesso SVB mercoledì.

Ma arrivando immediatamente sulla scia della cripto-banca Silvergate che ha chiuso la sua operatività, la risposta degli investitori in preda al panico è stata rapida e brutale: le azioni sono crollate del 60% giovedì.

Ha scatenato una svendita a livello di settore con l’indice KBW Bank in calo fino al 7,7% giovedì, il suo più grande calo di un giorno da giugno 2020. Secondo quanto riferito, i venture capitalist come Peter Thiel di Founders Fund hanno persino consigliato alle aziende che non l’hanno fatto di estrarre i loro soldi da SVB.

Perché se c’è una lezione che il crollo di società di criptovalute presumibilmente forti come Voyager Digital, Celsius e FTX ha insegnato agli investitori, è meglio essere sicuri che dispiaciuti.

Il trading di azioni SVB è stato interrotto venerdì tra le notizie secondo cui la direzione potrebbe esplorare una vendita. Nel frattempo il capo degli hedge fund di Pershing Square Bill Ackman ha persino chiesto un salvataggio dei contribuenti, il che implica che SVB in qualche modo ha fornito un rischio sistemico per l’economia degli Stati Uniti se non fosse stata salvata.

Le sue chiamate sono cadute nel vuoto. Nonostante il tentativo di Becker di salvare la sua banca, la FDIC l’ha chiusa venerdì e liquiderà i suoi beni.

Questa storia è stata originariamente presentata su Fortune.com

10/03/23 Forbes: La brusca chiusura della Silicon Valley Bank lascia i venture capitalist e i fondatori di startup nella merda fino al collo (mia traduzione)

Gli investitori hanno detto a Forbes che ora si stanno concentrando sul controllo dei danni, come garantire che le startup possano continuare a pagare gli stipendi avendo i depositi non assicurati della banca ora congelati.

Venerdì, la ricca storia di 40 anni della Silicon Valley Bank si è conclusa bruscamente e ignominiosa quando i regolatori hanno chiuso la banca e nominato la Federal Deposit Insurance Corp. come suo liquidatore. E per le startup e gli investitori che SVB ha finanziato e servito come banca, che abbraccia l’intero ecosistema sostenuto dal capitale di rischio, ha sollevato nuove domande su quando i depositi e i finanziamenti saranno restituiti, se non del tutto.

Per l’ecosistema delle startup statunitensi, la notizia è un momento di fine epoca che segue diversi giorni di comunicazioni e speculazioni frenetiche che si sono svolte su Twitter, e-mail ferme ai fondatori e chat di gruppo di investitori e imprenditori. Nei colloqui con più di dieci investitori di venture capital giovedì e venerdì, Forbes ha sentito parlare di una scena caotica negli ultimi giorni da quando SVB ha rivelato le sue preoccupazioni finanziarie e ha proposto un piano d’azione mercoledì che ha spaventato molti nel settore. (Una chiamata del CEO di SVB Greg Becker con alcune aziende giovedì, dicendo loro di “mantenere la calma”, nel frattempo, si dice che abbia avuto l’effetto opposto.) Alcune aziende, e i loro investitori, hanno iniziato a sollecitare le loro startup a ritirare i loro fondi dalla banca. Altri si sono riunti a Twitter nel tentativo di prevenire la corsa in banca che stava aumentando lo slancio, un tentativo di solidarietà che è fallito.

Per alcuni, in particolare i gestori di fondi più recenti e più piccoli, le notizie sulla chiusura hanno colpito duramente. “Sono completamente congelato”, ha detto un manager. “Tutti qui sono mentalmente e fisicamente esausti. Ieri è stato surreale. E c’è la sensazione che questa fosse l’ultima cosa di cui i fondatori avevano bisogno”.

Molti fondatori e VC hanno affermato che, a loro conoscenza, i tentativi di ritirare il capitale da SVB mercoledì e fino a giovedì pomeriggio sono andati senza intoppi. Altri, che hanno tentato di ritirarsi la sera e venerdì, tuttavia, non erano chiari a partire dall’ora di pranzo di venerdì se avrebbero ottenuto i loro fondi in qualsiasi momento presto.

Una richiesta di commento a un portavoce della SVB e a un rappresentante PR esterno non ha ricevuto immediatamente risposta.

In un comunicato stampa, il Dipartimento per la protezione finanziaria e l’innovazione della California ha affermato che i depositanti assicurati (quelli fino a 250.000 dollari) “avranno pieno accesso ai loro depositi assicurati entro e non oltre lunedì mattina, 13 marzo 2023”. Ai depositanti non assicurati – e a oltre il 93% dei 161 miliardi di dollari di depositi della banca non erano assicurati – è stato detto che avrebbero ottenuto un certificato di amministrazione controllata per i loro fondi rimanenti, da incassare in futuro mano a mano che la FDIC avrà venduto le attività di SVB.

In un post su LinkedIn, Glen Water, capo della pratica in fase iniziale per l’Europa, il Medio Oriente e l’Africa presso SVB, ha scritto che la Silicon Valley Bank UK aveva confermato venerdì che si trattava di una banca autonoma e regolamentata nel Regno Unito e non è stata immediatamente influenzata dalla mossa della FDIC.

I fondatori, nel frattempo, hanno confrontato le note sulla loro capacità di prelevare fondi sui gruppi Signal e Telegram.

La domanda più grande per investitori e fondatori ora, hanno detto diversi leader aziendali: le startup che fanno il libro paga la prossima settimana. Alcune startup clienti di SVB dovranno pagare i dipendenti già martedì, uno ha osservato; anche i direttori del consiglio di amministrazione (che sono spesso i VC che hanno sostenuto l’azienda) sono responsabili delle loro aziende di farlo. Un gestore di buste paga, Rippling, ha inviato ai clienti che era necessaria un’azione per mantenere l’uso del loro account mentre Rippling si spostava da SVB a JPMorgan Chase, secondo un’e-mail twittata dal fondatore Kevin Yun.

“Se sei una startup con soldi in altri conti, il tuo obiettivo oggi e lunedì è far attingere al tuo gestore di buste paga da quei conti. Se non hai quei soldi disponibili, preghi che questo venga risolto questo fine settimana”, ha detto un VC.

Per coloro che non hanno familiarità con come l’ecosistema delle startup raccoglie e detiene capitale, la portata di SVB potrebbe essere difficile da apprezzare. Molti fondi, dai grandi ben noti ai nuovi fondi emergenti, hanno mantenuto il proprio denaro raccolto con la banca; i loro partner spesso hanno usato SVB anche per le proprie operazioni bancarie o per i mutui. Le startup, nel frattempo, hanno mantenuto gran parte o tutti i soldi che a loro volta avevano raccolto e chiamato dagli investitori con SVB.

Altri nel settore stanno risolvendo una serie di domande, da ciò che questo significa per le startup di criptovaluta con un mix di denaro e token, al ruolo di SVB nella sponsorizzazione e nell’hosting di vari eventi e programmi di sviluppo per il settore. Gli investitori e i fondatori conoscono personalmente anche i dipendenti SVB, molti dei quali ex VC e fondatori stessi, aggiungendo un livello “personale e culturale molto reale” alle ricadute, ha detto un gestore di fondi emergente.

“SVB ha completamente incasinato questo.”

Prima dell’annuncio della chiusura di venerdì, i VC si erano affrettati a chiedere informazioni insieme ai loro imprenditori e al pubblico in e-mail di gruppo, chiamate e chat. “Nessuno ha avuto buone informazioni”, ha detto il leader di un’altra società VC a Forbes. I fondatori, nel frattempo, hanno confrontato le note sulla loro capacità di prelevare fondi sui gruppi Signal e Telegram.

Gli investitori di diverse aziende che avevano esortato i loro fondatori a ritirare i loro fondi prima di venerdì – un gruppo che avrebbe riferito includeva Union Square Ventures, Coatue, Founders Fund e altri – hanno detto a Forbes di averlo fatto per “un’abbondanza di cautela”. “Penso che i fondi andranno benissimo alla fine della giornata”, ha detto uno. Ma le aziende che avevano bisogno urgentemente dei loro contanti con SVB – per, ad esempio, un’acquisizione o un’altra spesa importante – potrebbero trovarsi disturbate mentre la polvere si deposita, ha detto l’investitore, aggiungendo che speravano che la banca sarebbe stata venduta rapidamente per far fluire di nuovo i fondi in breve tempo.

Alla domanda se i loro avvertimenti – e i successivi deflussi dalla banca – avessero accelerato la sua scomparsa, il leader di un’altra grande azienda ha sostenuto che SVB, e la sola banca, dovrebbero assumersi la responsabilità. “È compito dell’azienda convincere il mercato che non ci dovrebbe essere il panico. SVB l’ha completamente fottuto. Hanno deciso di affrontare tutte queste perdite senza una soluzione di finanziamento in atto, e ora stanno incolpando il mercato”, hanno detto. “Non incolpi il consumatore per aver preso i soldi dalla banca”.

Naturalmente, per altri nella Silicon Valley, la perdita significa opportunità. Su Twitter, i CEO di Brex e Mercury, tra gli altri, hanno condiviso informazioni sui propri prodotti alternativi, un perno veloce, per il CEO di Brex Henrique Dubugras, dal parlare delle integrazioni AI della sua azienda martedì, già nel lontano passato. A Mercury, il CEO Immad Akhund ha twittato che le sue “e-mail DM + stanno impazzendo un po’” e ha condiviso un link a una pagina di onboarding prioritario per aiutare le startup ad aprire un conto bancario. (Akhund in seguito ha twittato a sostegno di SVB, dicendo: “Spero che giovano dall’altra parte.”)

Un’altra startup, Trace Finance, ha affermato venerdì che i prelievi da SVB per un totale di 200 milioni di dollari erano stati avviati attraverso il suo servizio solo nell’ultimo giorno, con 100 milioni di dollari già depositati nei conti correnti Trace. La società aveva spostato il lancio di quei conti da aprile in seguito alla notizia di giovedì, ha aggiunto la società.

Brex, Mercury e altri sono, ovviamente, sostenuti da capitale di rischio. Ma i loro investitori non hanno fatto alcun giro di vittoria venerdì, troppo occupati a lavorare al telefono e alle e-mail per consigliare le loro altre società di portafoglio su tutto, dalle acquisizioni significative i cui fondi sono ora sul ghiaccio agli assegni salariali della prossima settimana.

Questa è una storia in via di sviluppo . . .

10/03/23 Forbes: Il più grande fallimento bancario dalla grande recessione scatena i timori “esageranti” del contagio, ma rimangono grandi rischi persistenti

L’improvviso crollo del finanziatore di startup Silicon Valley Bank, che è culminato nel più grande fallimento bancario dalla Grande Recessione, ha devastato le azioni e ha suscitato timori di un enigma potenzialmente sistemico, e sebbene gli esperti dicono che i timori sono in gran parte esagerati, avvertono anche che gli effetti correlati degli aumenti dei tassi di interesse della Federal Reserve

FATTI CHIAVE

I timori di contagio hanno attanagliato il mercato questa settimana mentre il settore finanziario ha guidato un più ampio crollo azionario dopo la chiusura della cripto-banca Silvergate mercoledì e la chiusura altrettanto improvvisa di SVB venerdì, quando è stata chiusa da un regolatore californiano nel più grande fallimento bancario dalla Grande Recessione.

L’ampia svendita è stata “senza dubbio un promemoria sgradito” della crisi finanziaria del 2008, afferma l’analista di Sevens Report Tom Essaye, notando che SVB si è affrettato e alla fine non è riuscita a rimanere a galla dopo essere stata costretta a vendere un portafoglio obbligazionario con una perdita di 1,8 miliardi di dollari per i tassi di interesse più alt

Sebbene “ominosi” ed “estremamente negativi”, i problemi di finanziamento di Silvergate e SVB non dovrebbero essere “estrapolati [per] punire l’intero settore”, dice Essaye, notando che entrambe le banche operano in mercati che sono più vulnerabili allo stress economico scatenato da tassi di interesse più elevati: criptovalute, startup e capitale di rischio.

Tuttavia, le difficoltà evidenziano anche le sfide che l’intero settore bancario deve affrontare, vale a dire, il costo dei depositi (e quindi del settore bancario) è in “aumento sostanziale” a causa dei tassi più elevati, il tutto mentre gli investimenti obbligazionari affrontano valori di mercato più bassi, il che significa che “alcune banche potrebbero non essere così capitalizzate come pensano di essere”,

In una nota di venerdì ai clienti, l’analista della Bank of America Ebrahim Poonawala è in gran parte d’accordo, dicendo che il panico è “probabilmente esagerato”, poiché gli investitori si stressano su “problemi idiosincratici nelle singole banche”, ma ha anche notato che il settore continuerà a lottare fino a quando le preoccupazioni per l’inflazione non sarà passata: una prospettiva con tempi incerti.

“In [questo nuovo] ambiente dei tassi di interesse, i modelli di business contano, i profitti contano e le proiezioni irrealistiche di redditività da 5 a 10 anni non lo taglieranno”, afferma Chris Zaccarelli, chief investment officer di Independent Advisor Alliance. “Ci sono molte aziende e bolle speculative che non stanno tornando da questo round di intervento della Fed”.

QUELLO CHE NON SAPPIAMO

Non è ancora chiaro come i funzionari della Fed reagiranno ai problemi del settore bancario; tuttavia, il presidente della Fed Jerome Powell potrebbe essere costretto a rispondere alle turbolenze alla conclusione della prossima riunione politica della banca centrale, il 22 marzo. Testimoniando davanti ai legislatori questa settimana, il presidente ha ribadito che gli aumenti rallentano l’economia “con ritardi lunghi e variabili” che colpiscono alcuni settori e aziende più di altri, aggiungendo: “Ci vorrà del tempo… per realizzare tutti gli effetti della moderazione monetaria”.

SFONDO CHIAVE

Due delle maggiori domande per gli economisti sono quando la Fed rallenterà o fermerà i suoi aumenti dei tassi e cosa, se non abbassa significativamente l’inflazione, potrebbe forzare la pausa finale. Un numero crescente di esperti ritiene che potrebbe richiedere una grande interruzione del mercato finanziario, ma non è chiaro di che tipo Poiché i rendimenti sul Tesoro di 30 anni sono aumentati alla fine dello scorso anno, lo stratega del credito della Bank of America Yuri Seliger ha detto ai clienti che i responsabili politici potrebbero essere più preoccupati per la scarsa liquidità nel mercato del Tesoro. Inoltre, un calo potenzialmente grande dei prezzi delle case potrebbe potenzialmente comportare un eccessivo inasprimento del settore immobiliare, una parte fondamentale dell’economia degli Stati Uniti.

10/10/23 Barron’s: Cosa è successo a SVB Financial e cosa significa per il resto di noi

Le autorità di regolamentazione federali hanno chiuso la Silicon Valley Bank, un grande prestatore per start-up nel settore tecnologico, dopo che la sua società madre ha rivelato perdite che hanno sollevato timori su altre banche e hanno fatto crollare le azioni in tutto il settore.

Le azioni di SVB Financial Group (ticker: SVB), il proprietario del prestatore, sono state sospese venerdì dopo essere precipitate del 60% giovedì, trascinate verso il basso da quello che un analista ha definito un “ancora di pietra” di titoli svalutati. I depositi della banca dovrebbero andare ad altre istituzioni, ma questo lascia ancora molte domande.

In cima alla lista c’è ciò che è realmente accaduto, e se questo è un motivo per preoccuparsi. Uno sguardo alla prima domanda, andando sotto il cofano nel settore bancario, mostra che la risposta alla seconda è “Probabilmente no”.

Come fanno le banche

La maggior parte delle banche beneficia quando i tassi di interesse sono in aumento perché ciò che fanno pagare ai clienti in interessi sui prestiti aumenta più velocemente di quanto pagano ai depositanti per aggrapparsi ai loro contanti. Una metrica di redditività nota come reddito da interessi netti, o NII, viene utilizzata per tenere sotto controllo questo.

Mostra quanti soldi una banca porta dai prestiti, alle aziende o agli individui, meno quanto paga ai depositanti e ad altre fonti di fondi. Più soldi guadagna sul primo e meno deve per il secondo, più flussi di cassa alla linea di fondo e più alto è il NII.

Mentre la Federal Reserve fissa i tassi di interesse a breve termine, il suo obiettivo per i costi di prestito non è quello che le banche offrono quando fanno prestiti. I due si muovono in tandem, ma quest’ultimo è sempre più alto. E come sa chiunque abbia mai detenuto un mutuo o un prestito personale, i tassi che i mutuatari devono pagare aumentano più rapidamente dei tassi che le banche offrono sui conti di risparmio o sui certificati di deposito.

Quando la Fed aumenta i tassi, le banche possono addebitare di più i mutuatari, mentre trascinano i piedi per aumentare i tassi di interesse per i depositanti. Questo è stato in mostra nelle recenti stagioni di guadagni, quando i NII sono saliti con tassi più alti.

Cosa può andare storto

Quando i tassi aumentano, però, anche le banche devono affrontare costi di prestito più elevati. Possono anche essere danneggiati da rimborsi tardivi o dal mancato pagamento, se tassi più alti portano a una recessione economica.

Il problema critico in questo momento è che l’aumento dei tassi fa perdere valore al portafoglio a reddito fisso di una banca: le obbligazioni quotano un prezzo più basso se la banca dovesse rivenderli perché i potenziali acquirenti possono acquistare nuove emissioni con tassi di interesse più elevati. Se i clienti ritirano notevoli quantità di denaro, le banche sarebbero costrette a vendere in perdita i loro titoli a reddito fisso per raccogliere denaro.

È lì che SVB si è messo nei guai.

SVB si rivolgeva principalmente a clienti commerciali, depositanti che tendono ad essere più sensibili alle tariffe che possono ottenere altrove sul mercato. Aveva anche un’alta percentuale di start-up come clienti, aziende che si affidano a infusioni di denaro da parte degli investitori per mantenere le luci accese.

Ha funzionato bene quando i soldi erano abbondanti e i tassi di interesse erano vicini allo zero nel 2021. Ma gli investitori sono ora meno disposti a finanziare quelle start-up, quindi i depositi alla SVB sono diminuiti mentre le società alle prime armi hanno continuato a bruciare denaro.

Allo stesso tempo, SVB deteneva un rapporto eccezionalmente alto di titoli a tasso fisso a basso rendimento che non erano destinati a scadere per qualche tempo. Per raccogliere denaro, ha dovuto venderli in un momento in cui i tassi più alti li rendevano meno preziosi, portando a perdite. Per compensare tali perdite, ha cercato di raccogliere più liquidità, cercando di emettere azioni in un ambiente sfavorevole.

I regolatori della California hanno chiuso la banca venerdì, ma non prima che le azioni del proprietario abbiano avuto la loro peggiore settimana mai registrata, scendendo di quasi il 63%. Poiché è una banca assicurata dalla Federal Deposit Insurance Corporation, tale organismo garantirà che i depositanti saranno in grado di accedere ai fondi assicurati dalla FDIC. È stato il primo fallimento di una banca assicurata dalla FDIC dall’ottobre 2020.

Il problema alla SVB

I problemi di SVB sono stati evidenti, almeno per alcune persone, già da qualche tempo. Secondo le liste compilate a ottobre dall’analista di Oppenheimer Chris Kotowski, si è classificata vicino al fondo tra le banche in termini di rendimento delle sue attività e crescita in NII. Ha usato il termine “ancora di pietra” per descrivere le partecipazioni obbligazionarie di SVB fin da gennaio. ha scritto come SVB avesse “molto bloccato in beni illiquidi e a basso rendimento”. Col senno di poi, ha detto, il denaro avrebbe dovuto essere distribuito in una serie di altri strumenti, dai titoli a tasso variabile ai depositi presso altre banche.

È stato anche sfortunato in quanto quasi tutti i suoi clienti erano tesorieri di aziende il cui lavoro a tempo pieno è quello di gestire il denaro”, ha detto Kotowski. “Se il tasso dei fondi della Fed è del 4%, vorranno quasi il 4% sui loro soldi e hanno relazioni con più di una banca, quindi è facile spostare i fondi”.

SVB non ha risposto immediatamente a una richiesta di commento.

Cosa significa per altre banche

Tutto questo fa sembrare che i problemi siano specifici di SVB, e che non ci siano molti paragoni da fare tra le altre banche. Come ha detto l’analista di RBC Capital Markets Jon Arfstrom, SVB è “una situazione molto insolita senza una tabella di marcia”.

Anche se gli analisti dicono che non è impossibile per altre banche affrontare problemi simili, David Trainer, CEO della società di ricerca sugli investimenti New Constructs, sostiene che la salute finanziaria e i diversi portafogli di altre banche dovrebbero proteggerli.

Tutte le banche hanno a che fare con una perdita di valore per i loro portafogli obbligazionari, ma questo è meno un problema se non hanno bisogno di vendere quei titoli. Le partecipazioni di titoli della maggior parte delle banche sono più diversificate, così come le loro basi di clienti, riducendo la possibilità che i problemi in un settore taglino i depositi.

Con l’aumento dei tassi, anche i consumatori medi stanno improvvisamente esaminando i tassi di interesse che stanno guadagnando sui loro conti. Ciò potrebbe costringere le banche a pagare di più sui depositi dei clienti, in particolare quelli delle aziende e dei clienti più ricchi. Ma data la fatica coinvolta nel cambiare banca, non è probabile che porti a seri problemi per i finanziatori.

“Scommetto una birra dopo il lavoro che quando saranno riportati i guadagni del primo, secondo e terzo trimestre non sarà radicalmente diverso da quello che gli analisti si aspettano per tutte le altre grandi banche”, ha detto Kotowski. “Non lo sapremo fino a ottobre, ma quando vedremo i risultati del terzo trimestre, penso che per la maggior parte del settore questo sarà stato un non evento”.